Предположим, у вас имеются данные за определенный период времени о курсах некоторых акций. Возникает вопрос: как выбрать подходящие акции? Как определить, какие из них наиболее безопасны или, предположительно, наиболее прибыльны? Некоторое представление об этом даст статистический анализ и такие показатели, как дисперсия и стандартное отклонение акции

Возьмем два вида акций - А и акции В - и значения курсов этих акций за последний месяц. С помощью Excel определим степень рискованности вложений в эти виды акций. Для этого надо исследовать курсы акций за прошедший месяц и понять их возможное поведение в будущем. Причем исследовать мы будем не сами значения курсов (это не имеет смысла, особенно если одна акция стоит $1, а другая $150), а дневные приращения.

Для этого в столбец ячеек вводим значения курсов, в соседнем столбце находим приращения. Добавляем еще столбец и считаем там приращения в процентном отношении к курсу.

Минимальные и максимальные значения приращений

Что нас интересует как инвесторов в первую очередь? Сколько можно заработать (или потерять) в день/неделю/месяц, что называется, "по минимуму" и "по максимуму". Значит, находим минимальные и максимальные значения приращений. Можно использовать формулу в Excel =МИН и =МАКС.

В других ячейках прописываем формулу =СРЗНАЧ (указать диапазон ячеек с приращениями) и =Е4-С4(адреса ячеек со значением максимума и минимума соответственно). Считаем, и получаем еще два показателя - среднее значение выборки и размах.

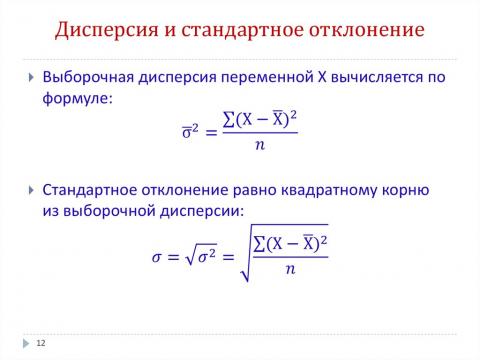

Дисперсия и стандартное отклонение акции

Также на основании приведенных данных может быть вычислена выборочная дисперсия и стандартное отклонение акций. И дисперсия, и отклонение показывают, насколько значения выборки рассеиваются, то есть отличаются от среднего. Кстати, стандартное отклонение можно называть также и среднеквадратическим. Для нахождения прописываем формулу =ДИСП (диапазон ячеек) и =СТАНДОТКЛОН (диапазон ячеек).

Сводим все показатели в таблицу и строим графики графики дневных приращений (график 1 и график 2).

При пристальном рассматривании графика акций В замечаем, что приращения меняли знак (были дни, когда курс падал). Кроме того, приращения акций варьируются в гораздо более широких пределах, нежели приращения акций А.

Теперь обращаем свое внимание на таблицу статистических показателей. Среднее значение роста курса за день по акциям А составляет 0,08%, а по акциям В - 3,94%. Казалось бы, вопрос решен - акции В прибыльнее - они показывают в среднем 5 рублей 93 копейки прироста в день. Однако картину портит показатель дисперсии по акциям В. Он не просто большой, он огромный. Это показывает степень разбросанности показателей, то есть степень неопределенности. Подтверждает это наблюдение и значение размаха по акциям В - почти 50%. Для сравнения по акциям A аналогичный показатель составляет 0,24%.

В результате можно сделать вывод, что акции А консервативны, пресказуемы, и, как следствие, малоприбыльны. Вложения в них будут приносить в среднем 30 копеек, никак не меньше 7 копеек, но и не больше 97 копеек.

Акции В непредсказуемы, отмечается даже перемена знака по приращениям (то есть курс падает). Однако и дневной рост может составить не 0,08% (как в случае с акциями А), а 3,94%.

Дальнейшее решение о выборе акций зависит от целей, которые преследует инвестор. Если он достаточно консервативен, то стоит выбрать акции А. Если же он готов рискнуть и попробовать, например, сыграть на изменении курса - тогда выбор за акциями В.

Автор: Андрей Алексахин (aaleksahin@alfabank.ru)