Цена акций «Северстали» с начала октября опустилась до минимума с 9 апреля 2018 г., когда были объявлены санкции США против Русала. Несмотря на снижение цен на сталь

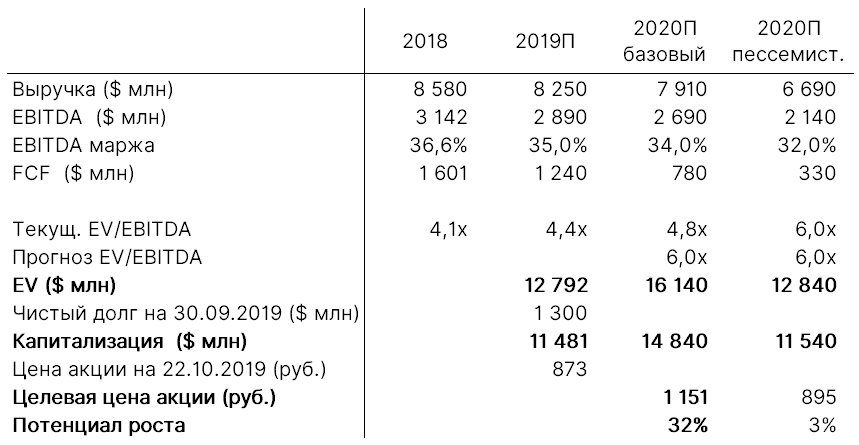

Мы считаем коррекцию акций «Северстали» в последние два месяца чрезмерной и видим потенциал роста до 1151 рубля за акцию (+32% к текущему уровню) до конца 2020 г. Текущая цена предполагает 25%-ное снижение EBITDA в 2020 г., что неоправданно исходя из нашей оценки.

Позитивными факторами для инвесторов остаются высокие дивидендные выплаты «Северстали» (ожидаемая годовая дивидендная доходность – 12%) и устойчивая бизнес-модель компании, позволяющая гибко реагировать на изменения конъюнктуры на рынке благодаря вертикальной интеграции.

Дополнительные триггеры роста:

7 ноября «Северсталь» проведет день инвестора, в рамках которого менеджмент планирует уточнить прогнозы на следующий год и обновить результаты выполнения стратегических целей в текущем году, что может повысить доверие инвесторов к фундаментально привлекательным акциям компании.

Торговое соглашения США и Китая и отказ от как минимум новых пошлин, которые США намеревались ввести с 15 декабря, будут позитивным сигналом для глобальной экономики и сталелитейной отрасли в том числе.

Дальнейшие инвестиции в рамках пятилетней стратегии позволят повысить прибыль в среднесрочной перспективе, но не снизят дивидендов в ближайшие периоды.

Основной риск – дальнейшее падение цен на стальную продукцию, особенно на ключевом для компании российском рынке.

Ситуация на рынке стальной продукции остается неопределенной

Цены на сталь снижаются с апреля на фоне усиления торговой войны между США и Китаем и последующего замедления экономического роста Китая и ухудшения прогнозов по глобальному спросу в отрасли.

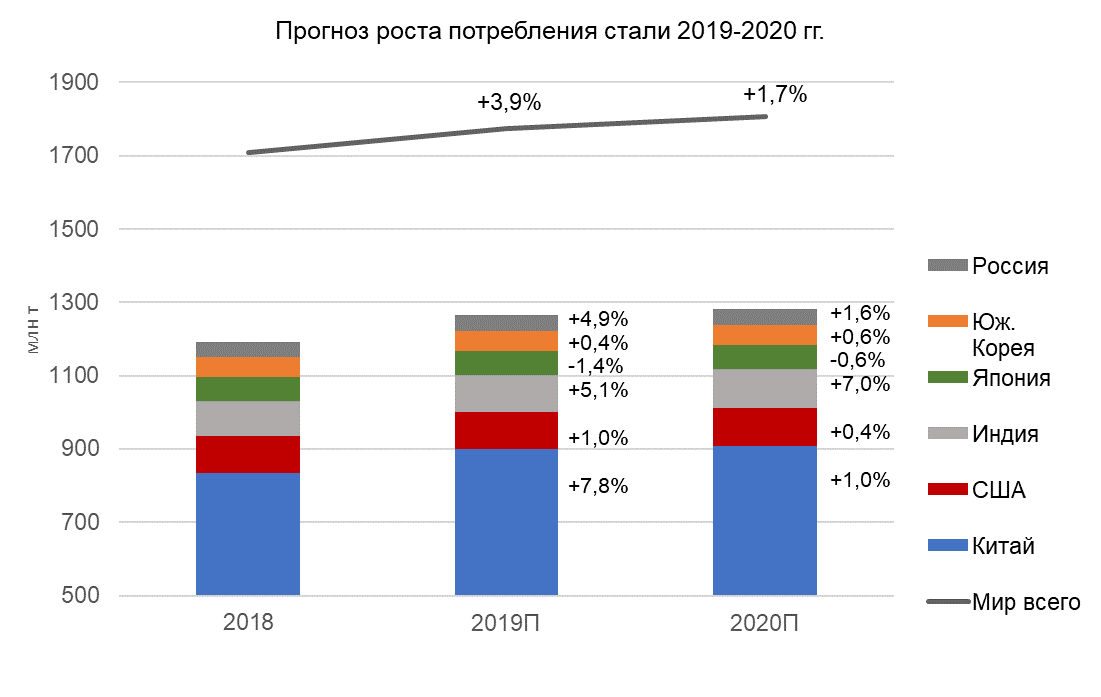

Текущий прогноз Ассоциации производителей стали (World Steel Association, WSA), тем не менее, достаточно оптимистичен в отношении спроса на сталь. В текущем году ассоциация прогнозирует прирост глобального спроса на 3,9% за счет Китая (совокупный прирост по всем остальным странам составляет 0,1%), в следующем году ожидает замедления роста до 1,7%.

В России, как и в Китае, в текущем году потребление стали растет преимущественно в секторе недвижимости. В 2020 г. ожидается замедление роста спроса в Китае до 1% на фоне стимулирования инфраструктурных проектов и автомобильной промышленности. Прогноз на 2020 г. для России – увеличение на 1,6%, хотя WSA не раскрывает основные факторы роста. Мы предполагаем, что спрос на стальную продукцию может увеличиться за счет запуска инфраструктурных нацпроектов.

Агентство Moody’s 21 октября также подтвердило стабильный прогноз по российскому сталелитейному сектору на ближайшие 12–18 месяцев благодаря устойчивому спросу на сталь на внутреннем рынке со стороны основных потребителей – строительной, нефтегазовой и инфраструктурных отраслей (ожидает рост спроса на 1–2% в 2020 г.), а также высокой конкурентоспособности российских металлургов на экспортных рынках.

Северсталь демонстрирует отличные результаты

Благодаря обеспеченности собственным сырьем (на 60% – коксующимся углем и почти на 100% – железной рудой) компания меньше зависит от колебаний рыночных цен и объемов поставок, а реализация невостребованного собственным производством сырья позволяет значительно улучшить рентабельность бизнеса на консолидированном уровне.

Снижение выручки и прибыли компании за девять месяцев 2019 года относительно сопоставимого периода 2018 г. отражает более низкие цены реализации стальной продукции (на 1–11% г/г – на ассортимент продукции «Северстали»), но негативное влияние ценового фактора на показатель EBITDA ($308 млн за 9М19, по оценке компании) было более чем наполовину компенсировано за счет реализации инициатив в рамках стратегической программы повышения рентабельности (эффект составил $163 млн, в основном за счет улучшений в маркетинге и сбыте).

Ресурсный дивизион группы в текущем году увеличил свой вклад в консолидированную EBITDA на $420 млн за счет более высоких цен реализации железорудного концентрата и окатышей и роста продаж угля. EBITDA маржа сегмента превысила 60% по итогам девяти месяцев 2019 года против 50% годом ранее, в то время как в стальном дивизионе маржа снизилась до 20% против 29% годом ранее. Доля продукции с высокой добавленной стоимостью в продажах «Северстали» с четвертым кварталом 2018 остается в диапазоне 44–46%, что также позитивно сказывается на рентабельности бизнеса.

Благодаря разнонаправленной динамике цен на сырье и стальную продукцию и увеличению доли продаж на премиальном внутреннем рынке консолидированная EBITDA маржа компании в ретьем квартале 2019 осталась на высоком уровне в 36%. За последние восемь кварталов и по итогам 2015–2018 гг. показатель не опускался ниже 32%, что свидетельствует об эффективности бизнес-модели группы. Для сравнения, у основных конкурентов НЛМК и ММК средний показатель EBITDA маржи за предыдущие восемь кварталов находился на уровне 28%.

Рост инвестиций в рамках пятилетней стратегии не снизит дивидендов

Стратегия «Северстали» до 2023 г. включает реализацию ряда крупных инвестпроектов с целью увеличения и модернизации мощностей как сырьевого, так и стального дивизионов, что повысит инвестиционную программу до $1,4 млрд в год в среднем по сравнению с $500–700 млн в 2016–2018 г. В результате компания ожидает ежегодного прироста показателя EBITDA на 10–15% (без учета неконтролируемых внешних факторов).

Но акционеры Северстали по-прежнему могут рассчитывать на щедрые дивиденды, на которые в последнее время направлялось более 100% FCF, что возможно, согласно дивидендной политике компании, при соотношении чистый долг/EBITDA менее 0,5х. После принятия новой стратегии в конце 2018 г. компания объявила, что базой для расчета дивидендов будет скорректированный FCF, для расчета которого капитальные затраты будут учитываться в размере не более $800 млн в год, что позволит избежать резкого снижения дивидендов в связи с планируемым ростом инвестиций.

По нашей оценке, при сохранении цен на стальную продукцию на текущих уровнях, дивидендная доходность акций Северстали может составить 12% в ближайшие 12 месяцев по сравнению с 13,7% за последние 12 месяцев.

Оценка компании

Текущая цена акций «Северстали» предполагает мультипликатор EV/EBITDA на уровне 4,4–4,8х, исходя из нашего прогноза EBITDA в 2019 г. и 2020 г. соответственно. В базовом сценарии мы предполагаем, что цены на стальную продукцию останутся под давлением в 4К19 и на протяжении 2020 г. (примерно на 5% ниже средних цен реализации компании в 3К19) в связи со все еще неопределенным статусом торговых договоренностей между США и Китаем. Мы также ожидаем незначительного снижения EBITDA маржи до 34% в 2020 г. на фоне консервативных макроэкономических прогнозов, а также более осторожной оценки ежегодных темпов увеличения EBITDA за счет внутренних ресурсов.

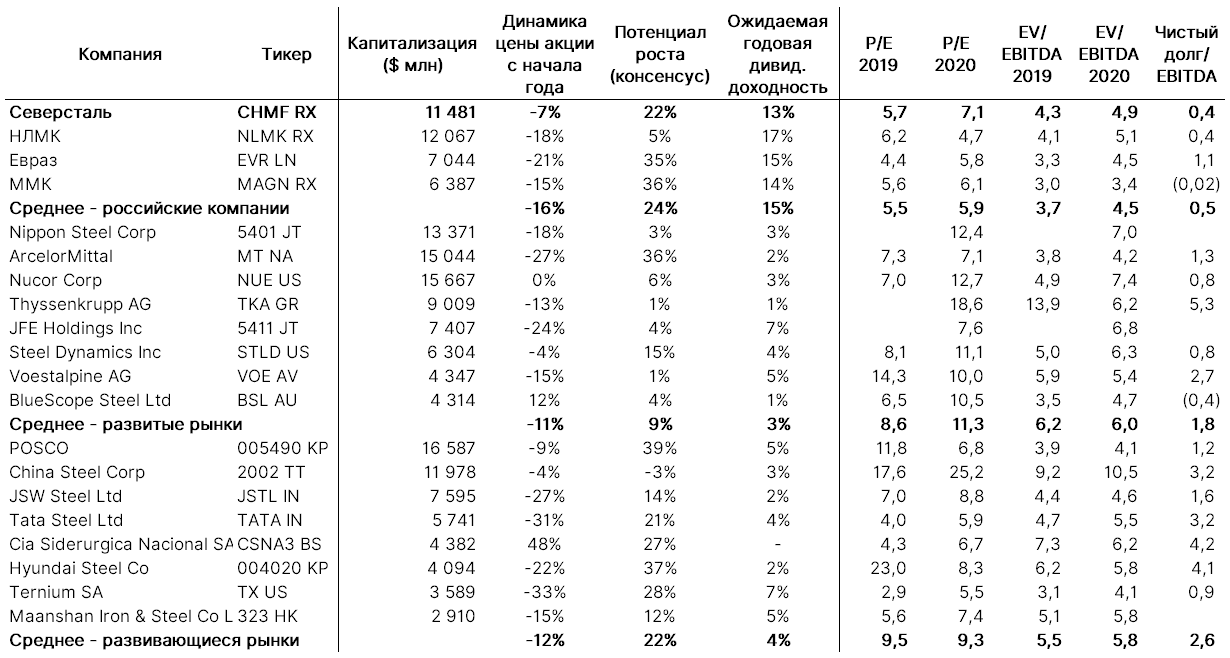

Международные сталепроизводители торгуются со средним мультипликатором EV/EBITDA 5,5–6,2х, несмотря на более высокую долговую нагрузку и существенно меньшую дивидендную доходность. Поэтому мы считаем справедливым оценивать акции «Северстали» с мультипликатором 6х в применении к нашему базовому прогнозу EBITDA компании $2,69 млрд в 2020 г.

Финансовые показатели и оценка стоимости «Северстали»

Мы также подготовили пессимистический прогноз на 2020 г., который предполагает падение выручки компании на 20% относительно текущего года и сокращение EBITDA маржи до минимального за несколько последних лет уровня, что приводит к падению показателей EBITDA и FCF компании за год на четверть и >70% соответственно. В результате мы получили расчетную цену акций, близкую к текущим котировкам. Таким образом, текущая рыночная оценка компании сулит довольно мрачные перспективы бизнеса на следующий год, на наш взгляд. Но даже при реализации такого сценария и сохранении цены акций на уровне около 900 руб. акционеры смогут рассчитывать на дивидендную доходность на уровне 9% в ближайшие 12 месяцев, по нашим расчетам.

Мультипликаторы стоимости компаний сталелитейного сектора

Комментарии