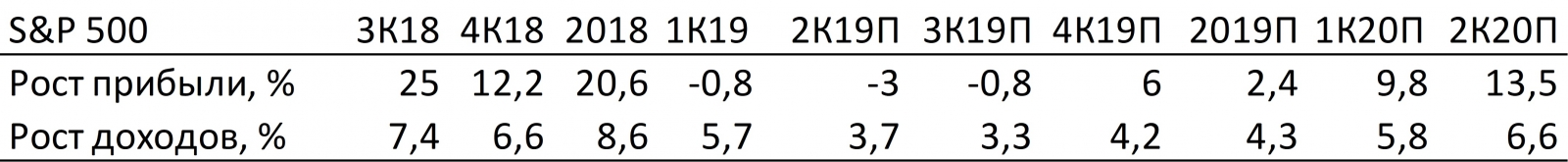

Рынки ждут отчетности за II квартал, которая, как ожидается, будет хуже, чем в первой четверти 2019 года – снижение прибыли составит 3% год к году. Если прогноз оправдается, снижение прибыли в течение двух кварталов подряд станет первым с января–июня 2016 года

Пока свои результаты представили немногим более 5% компаний, сообщив о росте чистой прибыли выше ожиданий.

Важно отметить, что прогноз по снижению прибыли в I квартале составлял 2% год к году и в итоге не оправдался – фактическое снижение составило 0,8%.

В I квартале у порядка 75% компаний отчетность превзошла ожидания, из-за чего существенно улучшился прогноз по прибыли.

В то же время существенная часть компаний ухудшила прогноз на 2019 год в связи с торговыми войнами, что значительно сказалось на котировках компаний. Так, форвардный индикатор P/E выше 17% подразумевает высокие ожидания роста компаний (growth stocks) и рынка в целом, отсюда высокая чувствительность к долгосрочным прогнозам компаний на будущий период.

Целевые уровни по S&P500 до конца года (ожидания рынка)

Вопреки низким ожиданиям по чистой прибыли за II квартал целевое значение S&P500 составляет 3230 б.п., что на 7% выше текущего.

В разрезе недооцененных секторов в лидеры роста, как ожидается, выйдут нефтегазовая отрасль (+16,5%) и отрасль здравоохранения (+12%) – у нее максимальная разница между целевым показателем и значением на закрытие 11 июля.

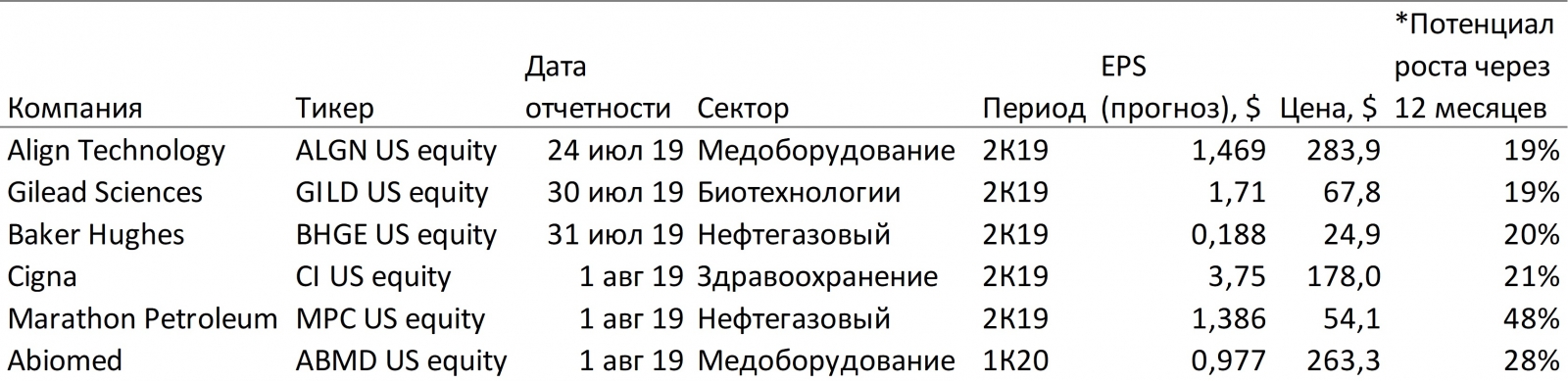

Какие компании покупать во время сезона отчетности в США?

• Медицинские услуги (15%);

• Коммуникационные услуги. Три из четырех секторов, как ожидается, получат двузначную прибыль: сфера развлечений (29%), интерактивные медиа и услуги (18%), и СМИ (10%);

• Провайдеры коммунальных услуг;

• Коммерческие услуги;

• Недвижимость.

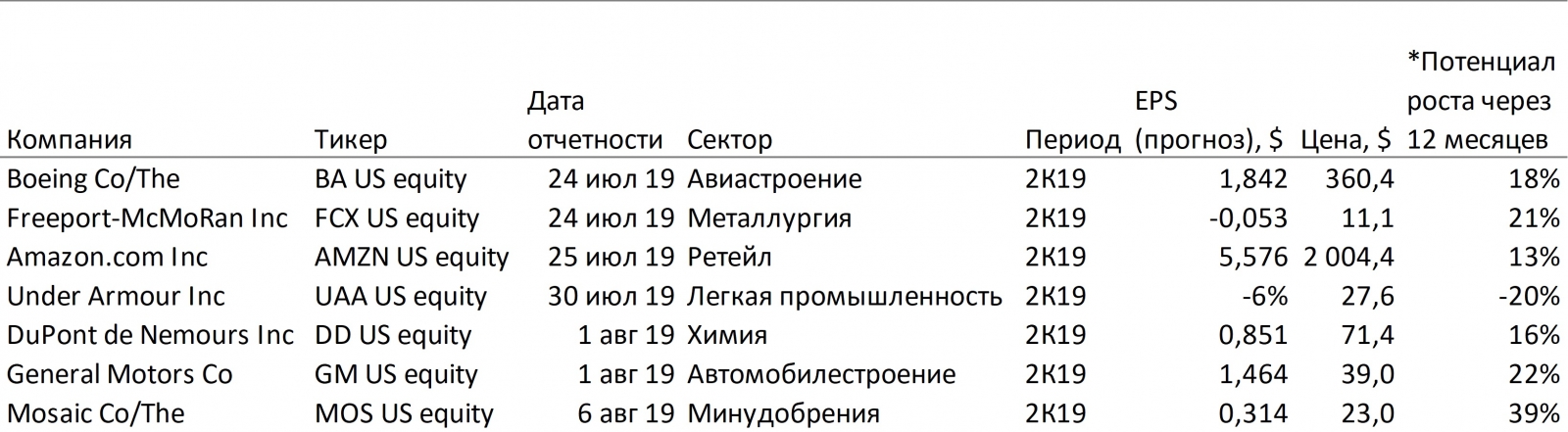

Какие компании продавать во время сезона отчетности в США?

В числе лидеров по снижению прогнозной прибыли с начала квартала – сектор удобрений и металлов (до -16,6% с -3,2%), промышленный сектор (до -1,7% с 5,5%), сектор второстепенных товаров и услуг (до -3,4% с 1,7%).

Ключевые риски для отчетности компаний

• Топ-менеджмент большинства компаний в рамках конференц-коллов вновь сослался на валюту как на фактор, негативно влияющий на прибыль или выручку во II квартале, либо как на фактор, который окажет такое влияние в последующих кварталах.

• Во втором квартале 2019 года доллар укрепился на 2,7% к глобальным валютам – самый высокий рост за год.

• Более половины (55%) компаний S&P500, которые уже провели конференц-коллы по прибыли за второй квартал, сообщили о негативном влиянии курсовой разницы.

• Пока число компаний S&P500, которые выпускают негативные прогнозы, достигло максимума с 2006 года – 114 корпораций. Из них 88 сообщили об отрицательном ориентире по прибыли на акцию, 26 выпустили положительный ориентир по этому показателю.

Секторы, которые выпустили отрицательный ориентир

В разрезе секторов IT и сфера здравоохранения внесли основной вклад в увеличение числа компаний S&P500, которые выпустили отрицательный ориентир по прибыли на акцию на второй квартал по сравнению со средним показателем за пять лет.

Комментарии