Кажется, что культ технического анализа и дейтрейдинга растет день ото дня. Интернет кишит техническим анализом (ТА). Налоговые изменения создали бум биржевых ставок, и возникли сотни курсов, которые учат трейдеров читать краткосрочные "технические" сетапы. Все это - в сочетании с продолжающимся использованием терминологии рыночными обозревателями и практиками - может заставить вас задуматься, действительно ли технические правила торговли являются прибыльными и стоит ли их использовать в ваших собственных инвестициях? Учитывая популярность ТА, есть ли в нем что-то, в принципе?

Краткий ответ: нет, на самом деле, по крайней мере, не в развитых странах, таких как США или Великобритания. Это не означает, что не может быть где-то некоторого технического индикатора, который мог бы работать стабильно на каком-либо товарном рынке. И если есть такой, то он ускользнул от внимания всех строгих академических исследований по данной теме, которые мы изучили, особенно по акциям. Кроме того, большинство популярных индикаторов ТА, которые передаются из уст в уста, это бессмысленный жаргон и должны быть проигнорированы как бесполезный шум.

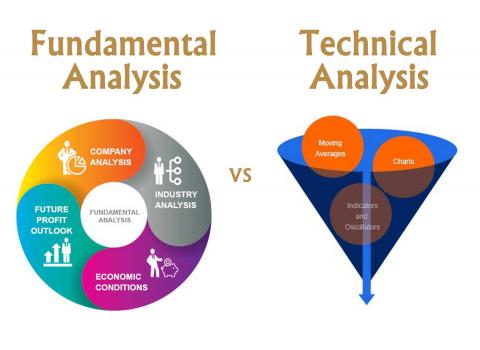

Итак, что такое технический анализ?

Технический анализ - это прогнозирование рыночных цен посредством анализа данных и графиков, созданных в процессе торговли. Его истоки, по-видимому, можно отнести к историческим статьям, опубликованным Чарльзом Доу в «Wall Street Journal» с 1900 по 1902 год. Техники считают, что некоторые формации на графике и паттерны будут в ключевых поворотных моментах отражать психологию рынка в целом либо отдельной акции. Это основано на трех основных допущениях:

1. Движение рынка учитывает все - Основной принцип заключается в том, что цены на рынке уже отражает всю необходимую информацию (в том числе внешние факторы, такие как экономические, фундаментальные и новостные события), так что вам просто необходимо знать историческое поведение ценной бумаги, чтобы предсказать его будущее поведение.

2. Цены двигаются трендами - Технические аналитики считают, что цены изменяются направленно, то есть, вверх, вниз, вбок или в их комбинации.

3. История имеет тенденцию повторяться - Технические аналитики считают, что цены также имеет тенденцию повторяться, потому что инвесторы коллективно стремятся к модельному поведению. Поскольку инвесторы коллективно повторяют поведение тех инвесторов, которые им предшествовали, техники считают, что на графике будут развиваться узнаваемые (и предсказуемые) ценовые паттерны.

Основываясь на этих предположения, техники используют ценовые графики для поиска типичных паттернов (например, известные разворотные фигуры «голова и плечи» или «двойная вершина» / «двойное дно») и ищут формы, такие как линии поддержки, сопротивления, каналы и менее ясные образования, такие как «чашка с ручкой». Идея состоит в том, чтобы попытаться найти эти модели и извлечь из них выгоду. Технические аналитики также используют индикаторы рынка, в том числе рост и уменьшение объемов, и рост / снижение цен для определения тренда актива, а если тренд существует, то вероятность его продолжения.

Причина 1: Технический анализ представляет собой движущуюся цель

Один из вопросов, который мы имеем к техническому анализу, это его весьма субъективный характер. Практики, как правило, определяют и используют его в соответствии со своими убеждениями. Различные технические аналитики могут делать противоречивые прогнозы по одним тем же данным. Наличие определенных форм в исторических ценовых графиках часто зависит от глаз смотрящего. Вдобавок к этому, разнообразие индикаторов почти безгранично, а методы существенно различаются.

По этой причине технический анализ трудно опровергнуть, поскольку как только один индикатор не смог спрогнозировать, для специалиста всегда есть возможность утверждать, что в нынешних условиях рынка вам стоило обратить внимание на совершенно иной индикатор. Как сказал Карл Поппер: чтобы теория была научной, она должно быть фальсифицируемой (т.е. она должна делать последовательные прогнозы), а неопределенность вокруг значения термина «технический анализ» бесполезна в этом отношении. Это также создает возможности для массивного "ревизионизма", избирательно выделяющего успех, и игнорирующего неудачи. Как отметил Лазло Бируани:

"Когда я читаю в информационных бюллетенях «Как мы предполагали, рынок сделал X, Y, Z», то мне хочется вернуться назад и просмотреть прошлые информационные бюллетени и сказать: "Я не вижу, где вы предполагали это в последних четырех, пяти или шести бюллетенях". Они будут очень расплывчаты в своем комментарии ... Через месяц или два, после того, как та или иная компания поднялась, они будут утверждать, что это были именно те компании, которые они рекомендовали".

Причина 2: Эмпирические доказательства пользы технического анализа незначительны

Большая часть веры в технический анализ базируется на отдельных примерах, а не каких-либо долгосрочных статистических свидетельствах, в отличие от количественного инвестирования или фундаментальных методологий, которые мы обсуждаем на этом сайте. Большинство статистических работ, выполненных учеными, чтобы определить, какие графические паттерны на самом деле предсказуемы, в лучшем случае были безрезультатным. Действительно, недавнее исследование профессора финансов в Университете Мэсси в Новой Зеландии изучило 49 развитых и развивающихся рынков, чтобы убедиться, имеет ли технический анализ ценность. Они изучили более 5000 технических правил торговли в рамках четырех групп:

1. Правила фильтрации - Эти правила включают открытие длинной (короткой) позиции после того, как цена увеличивается (уменьшается) на х%, и закрытие этих позиций, когда цена уменьшается (увеличивается) на х% от последующей вершины (дна).

2. Правила скользящих средних - Эти правила генерируют сигналы на покупку (продажу), когда цена или короткое скользящее среднее поднимается выше (ниже) длинной скользящей средней.

3. Пробои каналов - Эти правила включают открытие длинной (короткой) позиции, когда цена закрытия поднимается выше (ниже) канала. Можно утверждать, что канал (иногда его называют торговый диапазон) формируется, когда хай за последние n дней находится в х процентах от лоу за последние n дней, не включая текущую цену.

4. Правила уровней поддержки и сопротивления - Эти правила «пробоя торгового диапазона» включают открытие длинной (короткой) позиции, когда цена закрытия пробивает максимум (минимум) цены по сравнению с предыдущими n периодами.

Каков же результат? Используя статистические методы, чтобы найти ценовые смещения, авторы сделали вывод:

«Нет доказательств того, что прибыль от технических торговых правил, которые мы изучили, больше той, которую можно было бы ожидать от случайного изменения данных».

В статье рассматривалось, могут ли технические правила торговли иметь бОльшую ценность в менее развитых (или эффективных) рынках. Авторы обнаружили, что технический анализ может работать лучше на развивающихся рынках, чем на развитых, но это был "не сильный результат".

Причина № 3: Доказательства, вероятно, есть анализ данных

В то время как самые ранние научные исследования привели ограниченные доказательства пользы технического анализа, теперь то тут, то там всплывает исследование вероятностей. Как указывает Салливан и другие, это, вероятно, будет смещение живучести в движении. В конце концов, со временем, инвесторы должны были экспериментировать с техническими правилами торговли из очень широкой вселенной - в принципе, тысячи параметров различных типов правил. С течением времени, правила, которые хорошо работали в прошлом, получают больше внимания и считаются "серьезными соперниками" в инвестиционном сообществе, в то время как неудачные торговые правила, скорее всего, будут забыты. После длительного периода выборки только небольшой набор правил торговли может быть оставлен на рассмотрение, и исторический трэкрекорд этих правил будет именоваться как свидетельство их заслуг.

Если достаточное количество торговых правил рассматривается в течение долгого времени, некоторые правила, взятые по чистой случайности, даже в очень большой выборке, дают высокие результаты, даже если они не обладают действительно предсказательной силой доходности активов. Конечно, выводы, которые основаны исключительно на подмножестве сохранившихся торговых правил, могут ввести в заблуждение в связи с этим, поскольку они не учитывают полного набора начальных правил торговли, большинство из которых, вероятно, оказались убыточными".

Короче говоря, нам кажется, что технический анализ по силе доказательств находится рядом с привидениями и НЛО.

Причина № 4: Техник – это не квант

Это правда, что некоторые технические правила торговли имеют сходство с импульсными торговыми стратегиями, и ученые нашли убедительные доказательства предсказательной способности импульса. Означает ли это, что есть вторичные доказательства пользы технического анализа? Не совсем, эффект импульса лучше всего объясняется результатами поведенческих финансов, ни один из которых не включает в себя другие предположения, на которые ссылается технический аналитик. Вы можете делать деньги на определенных типах импульсного инвестирования, но это далеко от того, чтобы заявить, что возможно получать прибыль, основываясь на наивных краткосрочных технических торговых советниках, рекламируемых в интернете.

Тот факт, что кто-то торгует с использованием линий тренда и нескольких математических формул, не означает, что они торгуют с помощью количественной стратегии. Квант это тот, кто применяет эмпирически проверенные и основанные на правилах подходы, чтобы эксплуатировать имеющиеся неэффективности рынка (например, используя различные систематические ошибки, которые присутствуют в человеческом поведении, такие как стадное чувство и самоуверенность). Некоторые технические индикаторы, такие как MACD и Bollinger Bands напоминают статистические инструменты, применяемые сегодня квантами (средние и стандартное отклонение) и даже могут включать некоторое статистическое моделирование. Тем не менее, техники в основном торгуют на рынке, используя относительно дискреционные стратегии и методы, которые используются на совершенно ином уровне сложности.

Как кто-то мудро заметил, отношения между техническим и количественным анализом, возможно, может быть приравнено к астрологии и астрономии. Одно близко к суевериям, а другое - наука. Астрология возникла в связи с отсутствием современных инструментов и теорий, и то же самое с техническим анализом! Люди полагались на графики, потому что их легче было анализировать, чем данные, но, с появлением все более и более мощных компьютеров, это больше не проблема - и вот, астрология теперь, на самом деле, не имеет применения в качестве объяснения Небес, как это было раньше...

Причина 5: Все хедж-фонды занимаются краткосрочной торговлей

По большей части, технический анализ – это краткосрочная и очень краткосрочная торговая стратегия. Большинство технических трейдеров не хотят в этом признаться, но лучшие в мире кандидаты наук были наняты самыми продвинутыми компаниями, чтобы выжать каждый фунт из краткосрочного несоответствия цен на рынке. За последние 20 лет хедж-фонды и торговые отделы инвестиционных банков вложили значительные средства в разработку высокочастотных алгоритмов торговли, чтобы охотиться на более слабых игроков на рынке.

Это безумие - думать, что индивидуальный инвестор может побить лучших трейдеров из финансовых центров, вооружившись ноутбуком и 30-дневным курсом по техническому анализу. Хедж-фонды имеют все эти сделки и активнее задействуют сложные алгоритмы и искусственный интеллект, что выходит далеко за рамки кругозора частного инвестора. Они выступают с другой стороны сделки и тем самым гарантируют, что большинство краткосрочных трейдеров разоряются, как только их трейды достигают стоп-лоссов или маржин-коллов.

Дело в том, что, пока рынок далеко не всегда эффективен, есть очень мало краткосрочных неэффективностей рынка, и если вы хотите играть в эту игру, вы выступаете против лучших в мире. Вы будете играть против Тайгера Вудса? Благодаря высокочастотной торговле средняя продолжительность времени, которое фонд держит акции до продажи, резко упала в последние годы и в настоящее время составляет менее шести месяцев. Дело в том, что если вы хотите победить на рынке, необходимо увеличить срок ваших инвестиций и выйти за рамки краткосрочной торговли, которую хедж-фонды так хорошо освоили (и перейти в стоимостное инвестирование).

Но подождите - не все так плохо ....

Как вы можете считать, торговля исключительно на основе технического анализа - это игра в наперстки. Однако, несмотря на противоречия прогностической ценности, технический анализ может быть полезным инструментом, как часть более широкой стратегии управления активами (например, чтобы помочь вам выбрать время для инвестиции, которая основана на другом, фундаментальном критерии).

Дело в том, что многие (заблуждающиеся) участники рынка используют технический анализ для своих инвестиционных решений. Эти коллективные действия происходят в результате ощутимого изменения стоимости активов, поэтому они должны быть понятны даже более осведомленным инвесторам. Фундаментальному инвестору не нужно соглашаться, что акция должна двигаться, но ему стоит понимать, почему акция, тем не менее, движется. Как отметила «Birinyi», компания по исследованиям и управлению капиталом, в своей аналитической записке:

«Технические подходы могут и должны быть полезным дополнением к арсеналу каждого инвестора - любителя и профессионала - если и только если они используются правильно и с пониманием... Технический анализ детализирует и освещает, но не предсказывает.»

В частности, одна область, где технический анализ может быть полезен, - это продажа. Мы недавно обсуждали правила продажи акций Уильяма О'Нила и отметили, что очень немногие из них учитывают изменения в фундаментальных показателях акций. Его интересное объяснение этому в том, что многие крупные инвесторы выходят из акций, прежде чем проблема появляется, и если институциональные деньги продают на растущем объеме, то частные инвесторы имеют не много шансов. Таким образом, он утверждает, что очень важно купить с акцентом на фундаментальные принципы, но это не то, на чем нужно сосредоточиться при продаже:

"Многие акции достигают пика, когда прибыли вырастают на 100%, и аналитики прогнозируют дальнейший рост и более высокие ценовые цели. Таким образом, вы часто должны продавать на основе необычного действия рынка (движения цены и объема)".

Хорошее инвестирование это также управление потерями, и здесь технический анализ может быть полезным инструментом, чтобы определить, где лучше всего разместить стоп-лосс (учитывая количество практиков теханализа, которые, скорее всего, ставят якоря вокруг определенных ценовых точек).

По этим причинам мы рассмотрим ряд ключевых технических индикаторов в следующих частях, наряду с доказательствами (в основном редкими или несуществующими) их прогностической ценности.

Источник: tockopedia.co.uk/content/technical-analysis-debunked-5-reasons-why-we-dont-believe-in-charting-63806

Ссылка на перевод 2stocks.ru обязательна.