«Атон» на прошлой неделе провел день нефтегазового сектора с участием «Новатэка» и «Газпрома»

С фундаментальной точки зрения газовый рынок остается устойчивым. Спрос на газ оказался довольно неэластичным – его снижение в 2020 связано скорее с погодными условиями, чем глобальными локдаунами. Спрос на СПГ с начала года вырос на 4% год к году, при этом большая часть роста приходится на Китай и Индию (Китай +9% год к году, Индия +20% год к году).

Прогноз по ценам. Основные мировые производители скорректировали свои объемы производства, существенный спад наблюдался в производстве СПГ (примерно 200 млн куб. м/сут. с начала года). При благоприятных погодных условиях цены могут достичь $5-6,5/млн БТЕ уже этой зимой, при этом рост будет ограничен возвращением на рынок объемов СПГ по мере возврата цен к уровням, превышающим затраты на СПГ в США.

В долгосрочной перспективе ожидается рост цен, поддерживаемый увеличивающимся спросом и снижением объемов нового производства на рынке (с начала 2020 не было принято ни одного FID по СПГ; инвестиционный цикл составляет 4-5 лет). Равновесные цены оцениваются в районе $6-7/млн БТЕ.

Водород привлекает внимание, но компании пока только присматриваются к нему. И «Новатэк», и «Газпром» отметили, что они потенциально заинтересованы в участии в водородной экономике в будущем. Однако на данном этапе их интерес ограничивается скорее научными исследованиями и изучением будущего потенциала, нежели обсуждением каких-либо конкретных проектов. Инвестиции необходимые для развертывания производства водородного топлива и инфраструктуры, могут составить более $10-15 трлн.

Следовательно, даже учитывая поддерживающую повестку европейского правительства, водородная эра пока остается на отдаленном горизонте.

Мы считаем, что «Новатэк» теряет меньше других как от соглашений ОПЕК+ (рост добычи газового конденсата полностью компенсировал сокращение нефтедобычи), так и от предстоящих изменений налогообложения компаний (снижение налоговых льгот по НДПИ, корректировка НДД и др.).

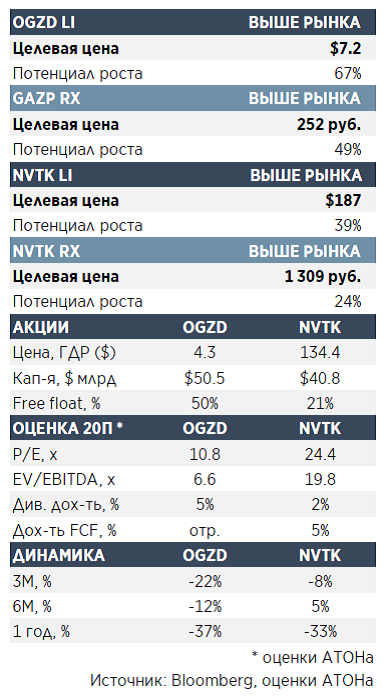

Мы рассматриваем «Новатэк» как солидную долгосрочную историю роста и ожидаем, что новости о прогрессе в реализации ключевых проектов (запуск 4 линии проекта Ямал СПГ, привлечение внешнего финансирования для проекта Арктик СПГ 2) станут основными катализаторами стоимости акций компании. На наш взгляд, снятие гарантий по обслуживанию долга и фокус на увеличение дивидендных выплат также будут восприняты инвесторами благоприятно.

Мы по-прежнему смотрим на «Газпром» позитивно. Хотя «Газпром» почувствует негативный эффект от изменения налогообложения нефтяных компаний за счет участия в «Газпром нефти», мы оцениваем сопряженные с этим риски как незначительные (по нашим приблизительным оценкам, они составляют ~2-3% EBITDA группы в 2021).

Мы также особо отмечаем стремление группы реализовать дивидендную стратегию, несмотря на возможное превышение порогового уровня долговой нагрузки в 2020 и необходимость изыскивать средства на финансирование расходов, связанных с газификацией (по нашим ожиданиям, дивидендная доходность за 2020 составит скромные 4,6%, но за 2021 в случае улучшения макроэкономической обстановки повысится до 9,4%).

Комментарии