«Яндекс», МТС, а может Сбербанк

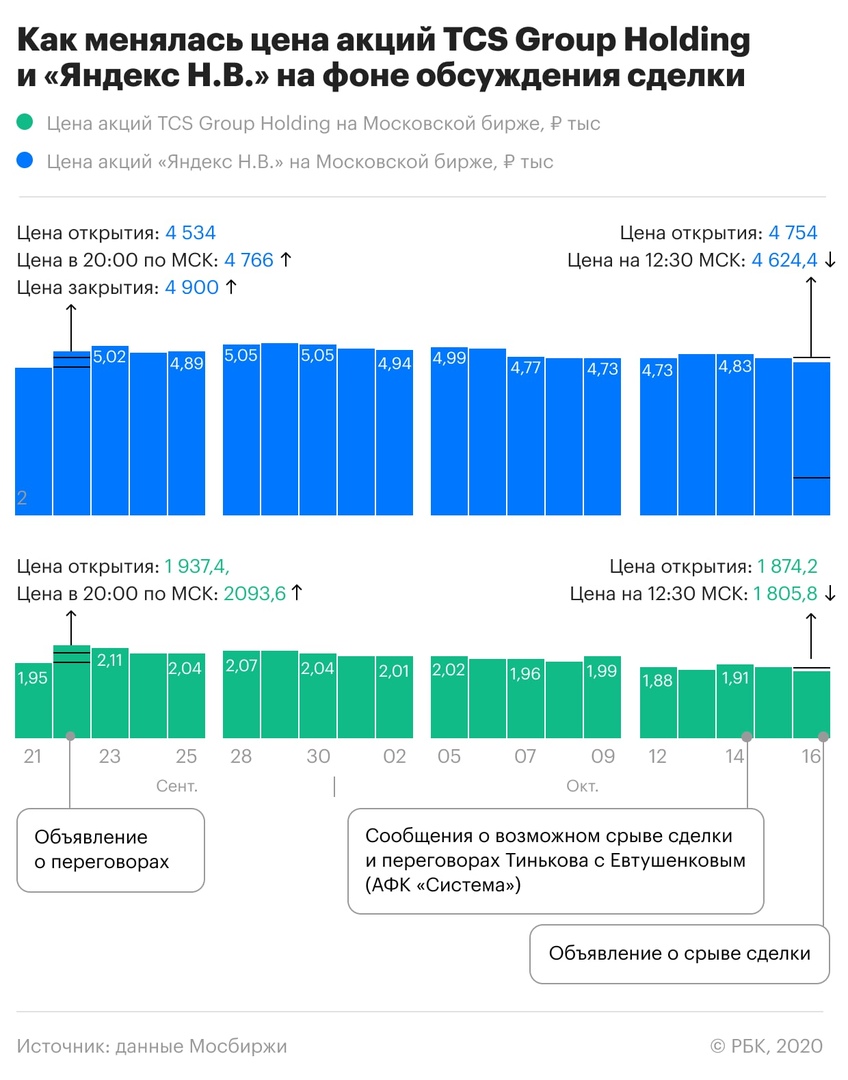

Котировки TCS Group в моменте теряли около 5% после новости о том, что TCS Group и «Яндекс» прекратили переговоры о слиянии. В последствие котировки отыграли 1,5%.

ЦБ проверит сделки с акциями TCS Group и «Яндекса» на предмет инсайдерской торговли.

«Это наша стандартная практика, проверять будем в любом случае. Мы проводим предварительный анализ всех необычных сделок на предмет установления признаков инсайдерской торговли», – сообщил через пресс-службу директор департамента противодействия недобросовестным практикам ЦБ Валерий Лях в ответ на запрос Reuters.

«Но о наличии таких признаков или выявлении подозрительных операций мы сообщим уже после окончания расследований, в том числе чтобы опосредованно не воздействовать на котировки», – добавил он.

Эта новость не стала особым негативным сюрпризом для инвесторов. После того, как СМИ стало известно о переговорах, аналитики Альфа-банка предложили избавляться от акций TCS.

«Мы рекомендуем продавать акции «Тинькофф» сейчас, не дожидаясь официального сообщения о сделке и выкупе миноритарных долей – потенциал их роста не так высок, тогда как мы не исключаем распродаж, если сделка не состоится», – написали они в аналитическом обзоре.

3 октября Олег Тиньков в своем Instagram-аккаунте написал, что оценивает вероятность выхода на сделку, как 50 на 50, это также стало красным сигналом для инвесторов.

«Мы мечтали выпустить 1млн карточек, а сейчас мы в тройке банков страны по количеству клиентов. Бойтесь своих мечтаний.. теперь мечтаем о 20млн активных клиентах и миллиарде долларов чистой прибыли. Если будет сделка с «Яндекс», мы это сделаем быстрее, если не будет (50/50) то чуть позже.. в любом случае Дальше действовать будем мы!», – опубликовал он.

14 октября стало известно, что Тиньков также ведет переговоры с МТС, о возможном слиянии банков.

Аналитики «Атона» критически оценили такой вариант развития событий.

«Мы видим несколько ограничений для реализации этой сделки. Во-первых, в случае переговоров с «Яндексом» мы видим максимальный потенциал синергии. Во-вторых, если МТС или «Системе» придется взять на себя дополнительный долг в размере около 425 млрд рублей, это приведет к значительному увеличению долговой нагрузки – соотношение чистый долг/EBITDA может вырасти с 2,6х до 4,3х и с 1,3х до 3,3х соответственно, что затронет ковенанты. В-третьих, МТС-банк – прямой конкурент Тинькофф банка, поэтому непонятно, каким образом будет реализовываться синергия. Мы оцениваем вероятность данной сделки как достаточно низкую», – написали аналитики в обзоре.

Как реагировали акции?

Что могли получить компании от сделки?

«Яндекс»

Компания много лет работает в направлении финансов, но особых результатов так и не добилась. А проект «Яндекс.Деньги» остался у Сбербанка после «развода». В начале года были зарегистрированы бренды: «Яндекс.Банк» и «Яндекс.Брокер». Финтех-направление очень важно для «Яндекса», так как наличие данного сегмента необходимо такой гигантской экосистеме.

Тинькофф банк

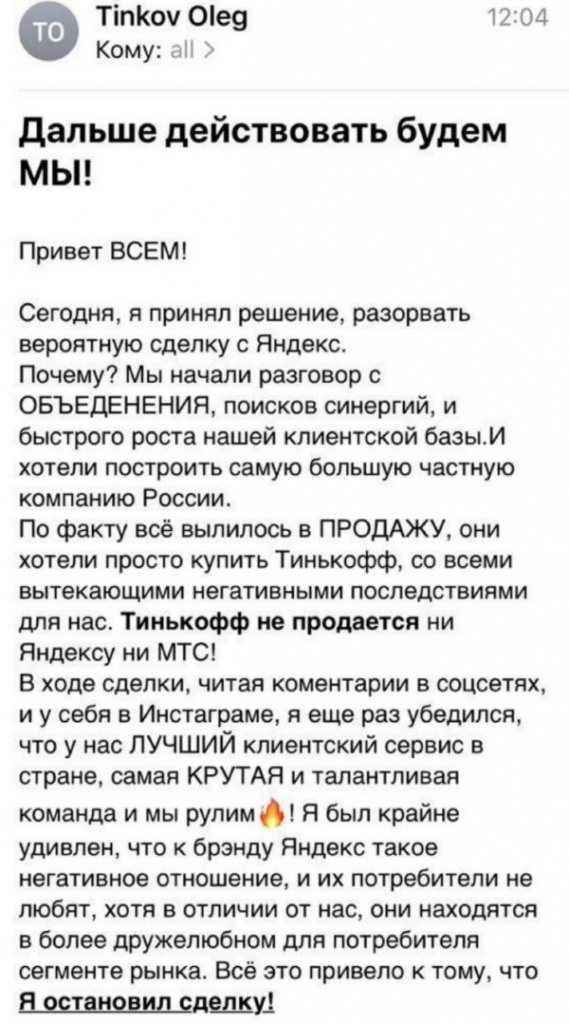

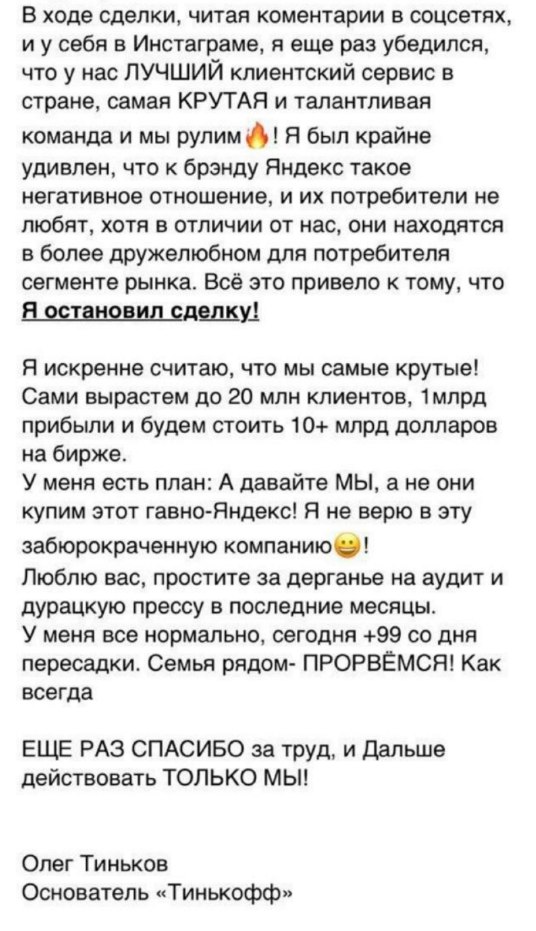

Компания могла получить выход на аудиторию в более 60 млн пользователей «Яндекса» и маркетинговые интеграции, что могло послужить резкому продвижению финансовых услуг. Сегодня Олег Тиньков сделал рассылку для сотрудников компании, в которой объяснил, почему не заинтересован в сделке с «Яндексом».

«Сегодня я принял решение разорвать вероятную сделку с «Яндексом». Почему? Мы начали разговор с ОБЪЕДИНЕНИЯ, поисков синергий, быстрого роста нашей клиентской базы. И хотели построить самую большую частную компанию России. По факту все вылилось в ПРОДАЖУ, они хотели просто купить «Тинькофф» со всеми вытекающими негативными последствиями для нас. «Тинькофф» не продается ни «Яндексу» ни МТС», – написал Тиньков сотрудникам.

Полный текст письма

Что ожидать?

Эксперты БКС считают, что данная новость негативно скажется на акциях обеих компаний.

«У ситуации с прекращением переговоров между «Яндексом» и ТКС могут быть разные причины и последствия. Причиной может быть недоговоренность по цене. Если говорить о последствиях, то однозначно можно сказать о давлении на акции «Яндекса» и ТКС, которое видно уже сегодня и может продолжиться в ближайшие торговые сессии. Прекращение переговоров с «Яндексом» повышает вероятность других вариантов слияния: шансы МТС выросли. На наш взгляд, эффект синергии от слияния с МТС гораздо ниже чем от слияния с «Яндексом». Также могут появиться и другие кандидаты, но на текущий момент – это скорее гипотетические рассуждения», – комментирует старший персональный брокер по международным рынкам «БКС мир инвестиций» Максим Чекушин.

Эксперты «Универ капитал» оценивают новость нейтрально или даже положительно.

«Сделка «Тинькофф» и «Яндекса» была объявлена по мультипликаторам растущих американских интернет-компаний. Найти еще желающих в России купить банк по таким ценам было бы трудно. Решение Олега Тинькова в итоге вообще не продавать банк в этом ключе выглядит логичным. На облигациях банка «Тинькофф», как и бондах «Яндекса», разрыв сделки отразиться не должен. Обе компании прибыльные, они вполне в состоянии отдать долг. Денежная подушка, подготовленная «Яндексом» для сделки с «Тинькофф», скорее всего, будет направлена на другие покупки, будем ждать новых сделок. Рыночная оценка, которую получили обе компании на обсуждении сделки, в итоге пойдет обеим компаниям на пользу. Варианты, как «Яндексу» строить экосистему без «Тинькофф», тоже есть. Возможно, в итоге будет сделка между «Яндексом» и МТС», – считает исполнительный директор департамента рынка капиталов ИК «Универ капитал» Артем Тузов.

Эксперты «Фридом Финанс» отмечают, что IT-компании в более выигрышном положении, чем банки. При необходимости «Яндекс» может купить другой банк.

«Сумма сделки, первоначально озвученная, на мой взгляд, очень хорошая, маловероятно, что кто-то сейчас готов предложить за ТКС более $5,5 млрд. Для обеих сторон ситуация не критическая. Убытков никто не понес, просто ситуация откатывается на месяц назад. Yandex заинтересован в развитии Fintech сервисов, как и банки, создающие экосистемы цифровых продуктов, заинтересованы в альянсе с IT-гигантами, такими, как Yandex и Mail.ru. Рынок финтех услуг может достичь 80 млрд рублей в этом году. И потенциал его роста очень большой. Причем, в лучшем положении, на мой взгляд, IT компании. У них много денег, много проектов, они успешны, и за них идет борьба. Yandex и Mail могут сами выбирать, с кем из финансовых структур сотрудничать, а может, и купить готовый банк. Можно сказать, что с разрывом сделки все становится интереснее, борьба на рынке fintech сервисов обострится», – предполагает начальник управления торговых операций на российском фондовом рынке «Фридом Финанс» Георгий Ващенко.

Эксперты Промсвязьбанка отмечают, что сделки МТС ожидать не стоит.

«Речи о продаже МТС тоже нет, хотя переговоры об этом шли. Причина – разногласия в вопросах дальнейшего развития объединенной компании. Учитывая грозящий Олегу Тинькову суд в связи с претензиями налоговиков США? Вероятно TCS Group придется делать допэмиссию. Эта новость – умеренно негативна для бумаг компании», – считают аналитики.

Аналитики «Атона» отмечают, что снижение котировок на новостях можно использовать для покупок акций обеих компаний.

«Для «Яндекса» и TCS Group отмена сделки мало что меняет фундаментально. «Яндекс» остается самой успешной и быстрорастущей экосистемой на рынке, а ее полноценный вход в финтех-сегмент - лишь вопрос времени. TCS Group также остается быстрорастущей компанией, реализующей множество интересных финансовых проектов, и нам по-прежнему нравится ее долгосрочный инвестиционный кейс. Инвесторы с долгосрочным горизонтом инвестирования могут использовать падение акций «Яндекса» и TCS Group как возможность для покупок», – считают аналитики.

Это негативная новость для обеих сторон, считают аналитики «Уралсиба».

«Мы рассматриваем отказ от сделки как негативную новость и для «Яндекса», и для TCS Group, которая окажет давление на котировки акций в ближайшей перспективе. Покупка TCS Group позволила бы «Яндексу» расширить свой бизнес, выйти на рынок финансовых услуг и стать одним из ключевых игроков в сегменте финтеха. Для бумаг TCS Group отказ «Яндекса» означает, что оценка в $27,64 за расписку, предполагавшаяся в сделке, перестает быть для рынка ориентиром, и в ближайшей перспективе можно ожидать давления на котировки. В то же время без сделки группа продолжает свою публичную историю, и в среднесрочной перспективе котировки ее акций могут позитивно отреагировать на финансовые результаты, которые, судя по всему, за 3 квартал должны быть достаточно сильными (пока что ожидается, что «Тинькофф» раскроет отчетность за 3 квартал 27 ноября)», – пишут аналитики в обзоре.

Как эта новость отразится на акциях обеих компаний, – комментарий Альфа-банка.

Последствия для TCS

На текущих уровнях акции банка торгуются по коэффициенту P/BV 2020П на уровне 2,8x, что на 7% ниже исторических средних уровней. С точки зрения бизнеса, угрозы для его сильного ослабления нет, на наш взгляд: мы полагаем, что ранее объявленная оценка стоимости сделки ($27,64 за депозитарную расписку) отражает фундаментальную стоимость бизнеса Tinkoff как таковую, без учета любой возможной синергии с «Яндексом». Кроме того, TCS в своем пресс-релизе указал на предстоящую публикацию финансовых результатов за 3 квартал 2020, которые, как ожидается, будут сильными. Тем не менее, в краткосрочной перспективе акции будут снижаться, не являясь больше целью для сделки M&A.

После того, как акции выросли в цене примерно в 2,5 раза со своих минимумов середины марта, достигнув уровней, предшествующих пандемии, инвесторы могут воспользоваться возможностью фиксации прибыли. Кроме того, премия за риск, связанная с личными проблемами главного акционера банка (и возможный риск навеса акций на рынке) снова могут оказаться в центре внимания рынков.

Прогнозная цена – $28,3 за расписку.

Последствия для «Яндекса»

Новость нейтральна или негативна для акций «Яндекса» в краткосрочной перспективе; тем не менее, мы не видим никаких рисков их возможного сильного снижения (напомним, что рынок умеренно позитивно отреагировал на первоначальную новость о переговорах YNDX-TCS). Стратегически «Яндекс» лишился хорошей возможности быстро войти на российский рынок финтеха. По-видимому, компании нужно будет найти альтернативную цель для покупки (в этой связи сразу же приходит в голову компания QIWI) или рассчитывать на развитие собственного сервиса внутри корпорации. В любом случае, поскольк у Tinkoff намерен продолжить развиваться, как независимая компания или стать объектом покупки для любого другого стратегического инвестора, для «Яндекса», вероятно, будет сложнее успешно конкурировать за сильную долю на рынке финтеха в ближайшие 12-18 месяцев. Акции YNDX упали в цене на 4,5% на бирже Nasdaq в минувшую пятницу на фоне этой новости; мы считаем цену на уровне менее $60 за акцию возможностью для покупки на уровнях дна накануне публикации финансовых результатов «Яндекса» за 3 квартал 2020 (компания отчитывается 28 октября).

По сути, ни чего в бизнесе TCS и «Яндекса» не поменялось, и говорить проблемах не стоит, но позитивом для TCS Group остается возможность включение расписок в индекс MSCI.

Комментарии