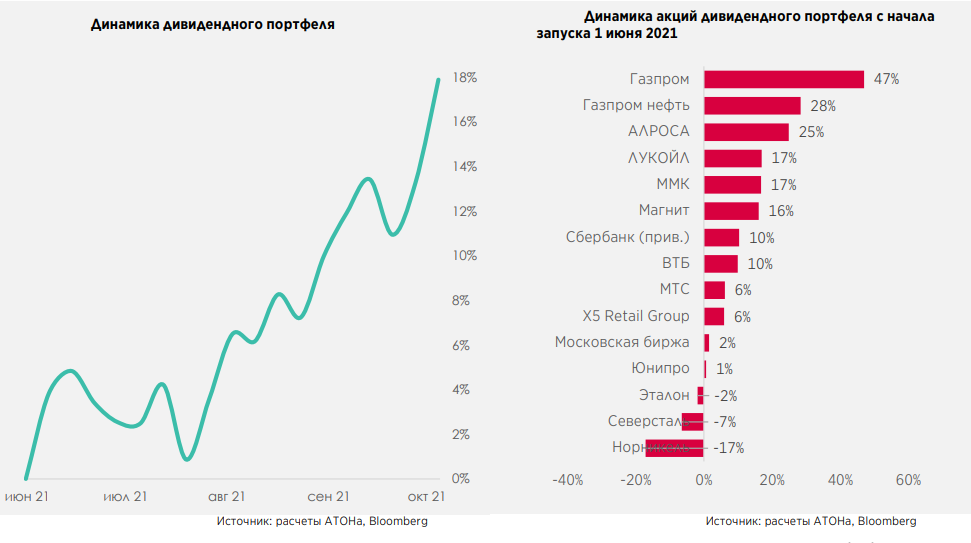

- 1 июня 2021 мы запустили дивидендный портфель, который включает в себя 15 российских акций из разных секторов экономики. С момента запуска полная доходность портфеля с учетом реинвестированных дивидендов составляет 18% против 14.8% полной доходности индекса Московской биржи.

- Мы обновили наш дивидендный портфель с учетом прогнозируемых дивидендов за 2021. Кроме того, мы заменили в портфеле акции группы Эталон на Globaltrans. Остальные акции и веса остались без изменений.

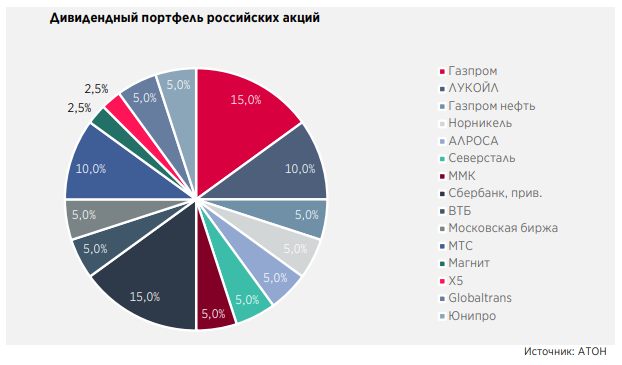

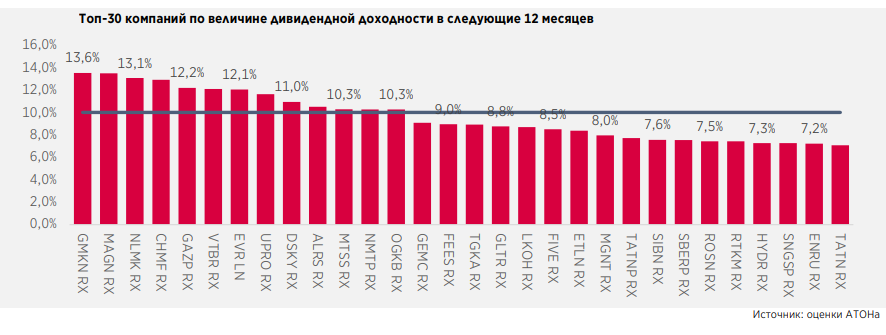

Ожидаемая дивидендная доходность портфеля составляет 10,1%, а его кумулятивная доходность может превысить 30% за три года. Портфель отличается хорошей диверсификацией, близкой по структуре к индексу МосБиржи. Мы определили долю компаний в нашем портфеле таким образом, чтобы вес каждого сектора был приблизительно равен весу секторов в индексе. Это позволяет эффективно сравнивать доходность нашего портфеля против индекса Мосбиржи. Размер дивиденда определяется как сумма дивиденда, которая будет выплачена в следующие 12 месяцев.

Заменяем Эталон на Globaltrans

Мы исключаем ГК Эталон из нашего дивидендного портфеля, после того как компания объявила дивиденды в размере 9,39 рублей на акцию против ожидаемых 12 рублей на акцию. Вместо ГК «Эталон» мы добавляем в портфель Globaltrans – эта компания также платит стабильно высокие дивиденды. Мы ожидаем, что в 2022 компания выплатит не менее 54 рублей на акцию, что дает доходность в 8,8%. Кроме того, мы ожидаем роста спроса на полувагоны, что приведет к повышению тарифов ж/д перевозчика, увеличению его доходов и дальнейшему росту дивидендов.

Повышаем ожидания по дивидендам «Газпрома» и ВТБ. На фоне благоприятной ценовой конъюнктуры и роста спроса на газ наши аналитики по нефтегазовому сектору повысили прогноз дивидендов «Газпрома» за 2021 до 47 рублей за акцию (против 37 рублей ранее), что соответствует дивидендной доходности 12,2%. Дивиденды «Газпрома» выплатит летом следующего года. Мы также отмечаем хорошие финансовые результаты ВТБ в 2021. По нашим оценкам, чистая прибыль ВТБ составит около 330 млрд рублей. Из них около 85 млрд рублей (0,0065 рублей на акцию) будет направлено на дивиденды по обыкновенным акциям за 2021, что соответствует доходности 12,1%.

Топ-5 идей: «Газпром», ВТБ, «Лукойл», «Северсталь», Globaltrans.

Топ-5 идей: «Газпром», ВТБ, «Лукойл», «Северсталь», Globaltrans.

Для инвесторов, которые хотят иметь более сфокусированный, но при этом достаточно диверсифицированный дивидендный портфель, мы выбрали пять имен, которые кумулятивно принесут 11% дивидендной доходности в следующие 12 месяцев.

Средняя доходность Индекса Московской биржи полной доходности за последние десять лет составила 18%

Она рассчитывается в рублях и учитывает выплаченные и реинвестированные дивиденды за 10 лет. Без учета фактора дивидендов среднегодовая доходность индекса составляет всего 12%. При этом в расчет индекса входит более 40 российских компаний, многие из которых не платят дивиденды, хотя, возможно, быстро растут. Если инвестор не хочет инвестировать в широкий рынок, а предпочитает сфокусироваться на дивидендных именах, то наш дивидендный портфель из 15 имен дает такую возможность.

Покупка дивидендных акций – одна из лучших долгосрочных инвестиционных стратегий

Она позволяет инвестору получать дивиденды, реинвестировать их и иметь доход от прироста стоимости акций. Кроме того, дивидендные акции, как правило, менее волатильны, чем быстрорастущие имена, которые дивиденды не платят. Высокие дивиденды характерны для акций стоимости (value stocks), которые, как мы ожидаем, могут в ближайшие годы обогнать акции роста. Это может способствовать опережающей динамике нашего дивидендного портфеля.

Риски

Большинство российских компаний имеют прозрачные дивидендные политики, которые позволяют прогнозировать размер дивидендов на много лет вперед. Однако основным риском является существенное снижение цен на сырье, которое может привести к сокращению доходов и дивидендов сырьевых компаний. В нашем портфеле их доля составляет 50%, циклический финансовый сектор занимает 25%, и остальные 25% приходится на нециклические отрасли.

Наши прогнозы дивидендов строятся на консервативных допущениях

Наши прогнозы дивидендов строятся на консервативных допущениях

Для оценки дивидендов мы используем как собственные финансовые модели, так и консенсус-прогнозы Bloomberg. При этом долгосрочный прогноз дивидендов у сырьевых компаний особенно затруднителен в связи с высокой волатильностью цен на сырье. В настоящий момент цены на многие сырьевые товары (газ, нефть, уголь, сталь и проч.) находятся на десятилетнем историческом максимуме, что может в ближайшее время обеспечить существенно более высокие дивидендные выплаты, превышающие наши прогнозы. В частности, дивиденды по нефтяным компаниям мы прогнозируем исходя из среднегодовой цены на нефть в 2021-2020 в размере $75 за баррель. В металлургии наши прогнозы по дивидендам за 2021 строятся на текущих рыночных ценах на сталь и предполагают снижение в среднем на 10% в 2022.

Комментарии