Статистика по кредитам и депозитам за апрель сопоставима с результатами марта. Рост привлеченных рублевых средств населения остается внушительным (+1 трлн рублей), причем преимущественно растут остатки на срочных вкладах, +0,85 трлн рублей (менее ликвидная форма сбережений), хотя ~25% этого прироста связано с доходом по уже имеющимся вкладам в условиях высоких ставок на рынке. Однако относительно активное повышение сбережений (по историческим меркам) не являются однозначным показателем консерватизма потребительских привычек. Так, представители ЦБ отмечали, что в условиях уверенного роста доходов населения для обеспечения устойчивой дезинфляции может требоваться «еще более высокая норма сбережения».

Потребкредитование в начале этого года растет значительными темпами. Необеспеченные потребкредиты в апреле вновь выросли на ~2% месяц к месяцу, за счет чего их средний темп роста с начала года пока складывается выше ожиданий ЦБ. Статистика может быть искажена эффектом использования кредитных карт, когда заемщики пользуются кредитными средствами в рамках беспроцентного периода для хранения большей доли сбережений на текущих счетах/краткосрочных вкладах. Тем не менее, высокие уровни потребительской уверенности и инфляционных ожиданий и без этого стимулируют кредитный канал, сглаживая эффект жесткой монетарной политики.

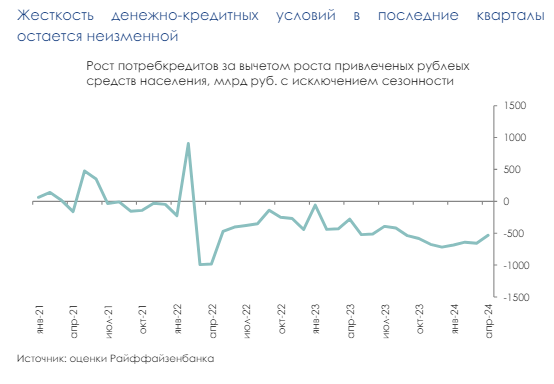

Сценарий удержания ключевой ставки в 16% в июне пока остается базовым В то же время, наш индикатор, оценивающий влияние денежно-кредитного канала на потребительский спрос остается в отрицательной области (см. график), что формально указывает на его сдерживающий эффект. Однако, возможно, при текущем уровне жесткости монетарной политики, ЦБ мог ожидать более выраженного влияния. Отсутствие улучшений в апрельской статистике безусловно не является аргументом в пользу смягчения настроя регулятора. С другой стороны, на наш взгляд, текущая комбинация факторов все еще недостаточна для обоснования дополнительного повышения ключевой ставки.

Комментарии