ТМК (TRMK) представила на уровне ожиданий рынка финансовые результаты за 9 месяцев 2021 года. Внимание инвесторов было приковано к тому, как изменится вектор развития компании после мартовского приобретения 86,54% акций ПАО «Челябинский трубопрокатный завод». Интерес к компании также был обусловлен развитием ситуации касательно будущей дивидендной политики. Напомним, что выдвинутое предложение 30 июля 2021 года о выплатах дивидендов по результатам шести месяцев 2021 года в размере 17,71 рублей на акцию вызвало бурный рост котировок компании. Мы обновляем рекомендацию по бумагам на «держать» с целевой ценой 100 рублей за акцию.

Деятельность компании ТМК является частным случаем сталелитейной отрасли. Данная индустрия, как известно, вышла на пиковые значения с начала 2021 года на фоне китайского бума в потреблении стали. Трубопрокат же следовал мировой конъюнктуре, однако столкнулся с рядом осложнений: импортные пошлины, вводимые западными странами, замедление потребления ввозимых труб для строительства, подкрепленное общемировым замедлением спроса на недвижимость.

Отметим, что большая часть заказов ТМК была исполнена в течение 2 квартала 2021 года, теперь же вектор развития прикован к прояснению ситуации с «Пакистанским потоком». Следуя за ростом потребления в Европе (выручка Европейского дивизиона выросла на 43% по сравнению с аналогичным периодом) прошлого года, ТМК продемонстрировала хорошие операционные показатели в годовом выражении, однако этому в большей степени способствовала консолидация с ЧТПЗ и избавление от ряда неликвидных активов (например, дочерней компании IPSCO в Америке). Так, общее производство увеличилось на 34,9% год к году.

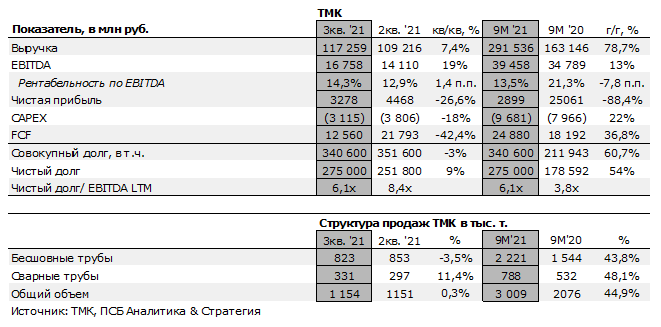

Выручка ТМК за 9 месяцев 2021 года выросла на 78,7% год к году в связи с благоприятной ценовой конъюнктурой рынков сбыта и за счет консолидации с ЧТПЗ и еще рядом трубопрокатных организаций. Отметим, что в 3 квартале компания сотрудничала с крупными компаниями как PepsiCo (реализация баллонов для использования при производстве безалкогольных газированных напитков) и заключила долгосрочные контракты по «Сахалин-2» и с «Туркменгазом».

EBITDA выросла на 13% год к году за 9 месяцев 2021 года – до 39,5 млрд рублей вслед за выручкой на фоне заключения значимых контрактов по поставке труб нефтегазовой отрасли. Показатели по EBITDA стали рекордно высокими для компании. Относительно 9 месяцев прошлого года основным драйвером стало приобретение ЧТПЗ, что позволило поставлять на внутренний рынок большее количество продукции. Рентабельность упала с 21,3% до 13,5%, что обусловлено ростом издержек компании ввиду консолидации.

Свободный денежный поток по сравнению с 9 месяцев 2020 года увеличился с 18192 млн рублей до 24880 млн рублей (на 7,3 %), на фоне заметного роста показателя CAPEX ввиду расширения мощностей на купленных многочисленных активах в 2020 году.

Издержки компании выросли на 51% год к году на фоне расширения производственных мощностей, а также их модернизации. Так, средняя стоимость производства 1 тонны труб выросла на 22% год к году – до 75000 рублей за тонну, что является приемлемым показателем в сегменте.

Из настораживающих фактов отметим сокращение чистой прибыли компании на 88,4% год к года на фоне высокой долговой нагрузки. Чистый долг TMK по итогам 9М 2021 года составил 275 млрд рублей, а долговая нагрузка (чистый долг/EBITDA) составила 6,1х, что является крайне высоким показателем для отрасли. Нагрузка, тем не менее, сократилась на фоне благоприятно сложившейся конъюнктуры на рынке стальных труб, однако приобретение новых предприятий и поглощения ЧТПЗ, у которой наблюдалось 140,2 млрд рублей обязательств на момент приобретения, оказывают сильное давление на показатели компании.

Мы оцениваем результаты ТМК как нейтральные и отдельно следим за ее дивидендной политикой, которая, скорее всего, будет озвучена в 2022 году. Предыдущие дивиденды являлись рекордными для компании (17,7 рубля на акцию), доходность увеличена фактически в 2 раза: при котировках на момент объявления составляла 16,5% (в 2020 году дивиденд был равен 9,67 рублей на акцию).

Компания ожидает, что спрос на трубы со стороны российских компаний топливно-энергетического комплекса сохранится на стабильном уровне на фоне продолжения развития новых энергетических месторождений. Ожидается, что восстановление спроса в машиностроительной отрасли, включая энергетическое машиностроение, будет способствовать росту реализации в сегменте труб промышленного назначения. Также уровень потребления труб промышленного назначения на европейском рынке будет постепенно восстанавливаться после отмены массовых ограничительных мер в связи с пандемией COVID-19, а также гос. поддержки бизнесу в ЕС.

Акции компании преодолели в сентябре наш целевой уровень в 120 рублей и на текущую дату стоят около 77,7 рублей ввиду ухудшения сантимента на глобальных рынках, а также нисходящего тренда на рынке труб, следующего за ценами на сталь.

Мы считаем, что нисходящий тренд может продолжиться вплоть до окончания февральских Олимпийских игр, однако компания может преподнести приятный сюрприз в виде новых высоких дивидендов. Мы рекомендуем «держать» акции компании с целевой ценой 100 рублей за акцию.

Может быть интересно: Новый штамм вносит разногласия в ряды фармкомпаний

Комментарии