На сегодняшних аукционах Минфин размещает классические ОФЗ 26246 (663 млрд рублей), а также впервые предлагает рынку новый флоутер – ОФЗ 29026 (1 трлн рублей). Как мы отмечали ранее, слабый интерес к «старым» выпускам флоутеров, вероятно, мог быть обусловлен ожиданием эмиссии «новых» (по которым есть возможность получить больше премии при размещении), в связи с чем мы ожидаем достаточно хороший спрос на ОФЗ 29026. Это, в свою очередь, может помочь сократить разрыв в отставании от плана по размещениям ОФЗ на этот год.

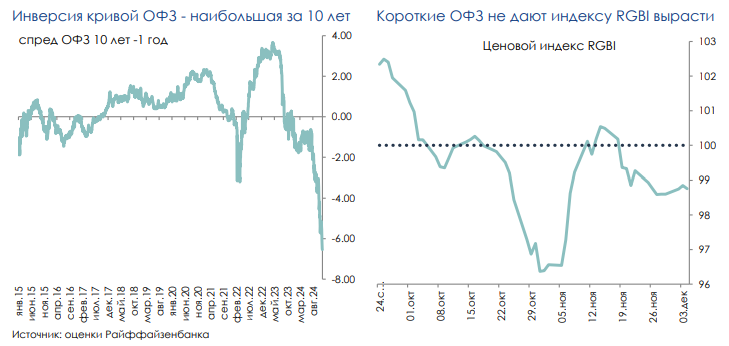

Инверсия кривой ОФЗ продолжает усиливаться, обновляя рекорды – за достаточно короткий срок спред между 10- и 1-летними доходностями превысил 6,5 п.п. Подобная ситуация и раньше происходила редко, но никогда не достигала столь существенных масштабов. Классическое мнение об инверсии как о предвестнике рецессии может быть не столь применимо к российской экономике (как, например, к экономике США, где долговая нагрузка гораздо больше), но, очевидно, отражает опасения инвесторов по поводу краткосрочной экономической ситуации и высокую неопределенность относительно верхней границы ключевой ставки. При этом, мы полагаем, что ЦБ вряд ли будет ужесточать ДКП существенно и ограничится уровнем в 23% на ближайшем заседании.

Как мы уже отмечали, избыточное повышение ставки в текущих условиях увеличивает риски скатывания экономики в рецессию. Возможно, по этой причине тональность сегодняшних комментариев Набиуллиной не была однозначно «ястребиной»: глава ЦБ отметила, что повышение ключевой ставки на ближайшем заседании не предопределено.

Комментарии