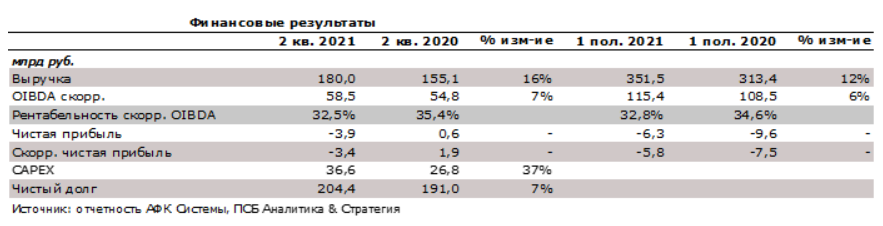

АФК «Система», одна из крупнейших российских публичных финансовых корпораций, опубликовала отчетность за 2 квартал 2021 года. Выручка АФК «Системы» выросла на 16%, до 180 млрд рублей. Скорректированная OIBDA увеличилась на 7%, до 58,5 млрд рублей. Динамика основных финансовых результатов обусловлена улучшением показателей ключевых активов из портфеля корпорации: МТС, Segezha Group, «Степь» и «Медси». По нашим оценкам АФК «Система» значительно недооценена относительно собственных активов. Мы сохраняем наш целевой ориентир – 45 рублей за акцию.

Финансовая корпорация АФК «Система» представила результаты за 2 квартал 2021 года, которые оказались лучше консенсус-прогноза по выручке (180,0 млрд рублей против 177,37 млрд рублей) и OIBDA (58,49 млрд рублей против 57,42 млрд рублей).

АФК «Система» увеличила выручку во 2 квартале 2021 года на 16,0% год к году до 180,0 млрд рублей за счет роста ключевых активов. Наибольший вклад внесла компания МТС за счет превалирующей доли в портфеле. Он увеличил выручку на 10,6% год к году (эквивалент 12,3 млрд рублей в выручке Системы) благодаря росту потребления основных телекоммуникационных и финансовых услуг, увеличению выручки розничного сегмента, а также благодаря существенному вкладу цифровых и облачных решений для бизнеса. Второй по вкладу оказалась Segezha Group (+44,9% год к году, вклад в выручку «Системы» 7,6 млрд рублей) – рост связан с восстановлением спроса со стороны строительной отрасли и увеличением цен на все виды продукции группы.

«Медси» (+60,3% год к году, вклад в выручку «Системы» 2,8 млрд рублей) нарастила выручку за счет восстановления спроса на плановую медицинскую помощь, при сохраняющемся спросе на услуги, связанные с COVID-19. Наибольший темп роста среди ключевых активов отразил агрохолдинг «Степь» благодаря увеличению выручки во всех ключевых сегментах (+76,6% год к году), однако из-за сравнительно небольшого размера вклад в выручку Системы составил только 2,1 млрд рублей.

Скорректированная OIBDA выросла на 6,7% год к году до 58,5 млрд рублей преимущественно на фоне повышения OIBDA МТС (+5,6 млрд рублей), Segezha Group (+4,6 млрд рублей) и «Медси» (+0,7 млрд рублей). При этом негативную динамику показали Ozon (-3,5 млрд рублей) и прочие активы (-3,6 млрд рублей). Отрицательная динамика Ozon связана в первую очередь с эффектом высокой базы 2 квартала 2020 года, когда наблюдался бум онлайн продаж при невысоких маркетинговых расходах. Рентабельность OIBDA чуть снизилась, но осталось высокой – 32,5%.

Скорректированный чистый убыток во 2 квартале 2021 года составил 3,4 млрд рублей. Итоговая величина чистой прибыли/убытка АФК «Системы» может значительно изменяться исходя из показателей портфельных компаний. Значительное влияние на результаты оказывает все еще убыточный Ozon (чистый убыток во 2 квартал составил 15,2 млрд рублей) и изменения от курсовых разниц.

Капитальные затраты «Системы» выросли до 36,6 млрд рублей в результате инвестиций МТС в развитие сетей с LTE, капитальных затрат Segezha Group, направленных на модернизацию Сегежского ЦБК и Сокольского ЦБК, и инвестиций Агрохолдинга СТЕПЬ в обновление парка сельскохозяйственной техники.

Чистый долг АФК «Системы» увеличился на 7% год к году, до 204 млрд рублей. Основные денежные потоки были направлены на IPO Segezha Group и выкуп акций МТС. Мы считаем текущий уровень долга завышенным, но на верхней границе комфортного, поскольку головная компания имеет более легкий доступ к ликвидности, а сама «Система» допускала его небольшое увеличение. В июне 2021 года рейтинговое агентство Fitch повысило рейтинг АФК «Системы» до «BB» со стабильным прогнозом.

В мае 2021 года Совет директоров АФК «Системы» одобрил новую дивидендную политику на 2021-2023 годах, ориентированную на последовательный рост дивидендных выплат. Рекомендуемый базовый объем дивидендов будет расти каждый год и составит ≈3 млрд рублей в 2021 году, ≈4 млрд рублей в 2022 году и ≈5 млрд рублей в 2023 году. Дополнительно к базовому объему дивидендов, начиная с 2022 года, предполагается выплата 10% от абсолютного прироста показателя OIBDA за предыдущий год, если Корпорация по итогам периода продемонстрирует рост OIBDA более чем на 5% и при этом отношение чистый долг/OIBDA на конец предыдущего года не превышает 3х.

Мы положительно оцениваем отчетность компании, лучше ожидаемой с точки зрения выручки и OIBDA. Компания хорошо диверсифицирована, есть ряд бизнесов, которые приносят фиксированный доход (МТС, «Медси», «Сегежа», «Степь»), и есть часть рискованных активов с фокусом на инновационность. Учитывая специфику бизнеса, отдельный интерес представляют результаты непубличных дочек, претендентов на IPO. АФК «Система» нацелена на продолжение масштабирования «Бинофарма»: с 25 июня компания включается в отчетность АФК и результаты можно будет оценить уже в 3 квартале 2021 года. Также в долгосрочной перспективе возможен выход на IPO «Медси» и агрохолдинга «Степь», которые демонстрируют высокие темпы роста выручки.

По нашим оценкам АФК «Система» значительно недооценена относительно собственных активов в портфеле. Дополнительное давление на акции в последние полгода оказало IPO Segezha Group, проведенное по нижней границе диапазона (при этом последняя отчетность Segezha продемонстрировало перспективность компании на рынке). Мы сохраняем наш целевой ориентир – 45 рублей за акцию.

Может быть интересно: Как идут дела у ФСК

Комментарии