На сегодняшнем аукционе, первом после прошедшего в пятницу заседания ЦБ, Минфин размещает только 13-летний флоатер ОФЗ-ПК 29025.

С середины июня ведомство каждую неделю предлагает его рынку, впрочем, обычно также добавляя один из классических выпусков. Как мы писали ранее, Минфин в последние месяцы скорее формально продолжает проведение аукционов, темпы заимствования существенно отстают от плановых.

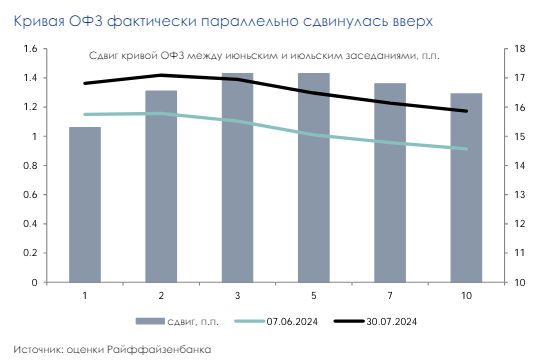

Напомним, что ведомство в этом году планировало сосредоточиться на классических выпусках, и не наращивать излишне портфель флоатеров. С учетом этого, мы полагаем, что Минфин ждет если не снижения, то стабилизации доходностей классических выпусков, в особенности в дальнем конце кривой. Напомним, что с начала года доходности вдоль кривой выросли в среднем на 4,4 п.п., причем лишь 1,3 п.п. пришлось на 1 квартал 2024 года. Само по себе июльское заседание, результаты которого в целом были ожидаемы рынком, вызвало дополнительный всплеск доходностей (на 0,2-0,5 п.п.).

Хотя во многом динамика кривой ОФЗ в этом году связана с ухудшением ожиданий по динамике ключевой ставки (прогноз ЦБ на июльском заседании, в частности, представил ощутимо более высокие ставки на всем прогнозном горизонте), отчасти на нее влияет премия за риск в период неопределенности. Так, даже с учетом более жестких ожиданий в части монетарной политики, существующий перегрев экономики и навес проинфляционных рисков допускает отклонение инфляции от цели даже в следующем году (однако ожидания аналитиков по-прежнему заякорены вблизи 4% год к году).

Более того, фискальная политика также усиливает неопределенность (вопрос о дефиците бюджета в этом году, о темпах и сроках ее нейтрализации в 2025 году и далее). По нашим оценкам, фундаментально обоснованный уровень доходностей 10-летних ОФЗ не должен существенно превышать 15%, хотя сейчас находится на уровне 15,9%, а в понедельник поднимался выше 16%. С учетом этого, мы предполагаем, что Минфин как минимум на этой неделе сохранит скромные темпы заимствования.

Комментарии