Ситуация с валютной ликвидностью продолжила ухудшаться, всплеск рублевого кредитования в ответ на ослабление экономических условий

Прибыль вновь на высоте из-за обесценения рубля и падения стоимости риска

По данным обзора банковского сектора ЦБ, в августе прибыль российских банков неожиданно для нас осталась на высоком (в сравнении с маем и июнем) уровне 178 млрд рублей (против 187,5 млрд рублей в июле), что, скорее всего, стало следствием резкого сокращения отчислений в резервы (до +99 млрд рублей с + 175 млрд рублей). При этом, как указывает ЦБ РФ в своем комментарии, “рост прибыли в основном обеспечили несколько крупных банков за счет валютной переоценки на фоне ослабления рубля”. Также положительное влияние на прибыль оказывает проявляющийся эффект от смягчения монетарной политики в условиях бюджетного дефицита (приток ликвидности в экономику при снижении процентных ставок приводит к удешевлению фондирования банков и увеличению процентной маржи).

Есть признаки дальнейшего ухудшения качества кредитов

В отличие от предшествующего месяца роста просроченной задолженности не произошло (она даже снизилась после сильного увеличения на 271,5 млрд рублей в июле). Пока последние данные о качестве кредитов в секторе опубликованы только за июнь. Тогда объем нестандартных ссуд (к ним могут относиться реструктурированные кредиты, которые возникли из-за неспособности заемщика исполнять обязательства на прежних условиях) приросли на 643,5 млрд рублей (а с начала года +1,57 трлн рублей). Тем не менее, в 4 кв. вероятен прирост просроченной задолженности в банковском секторе в связи с:

1) вызреванием текущих кредитов с признаками обесценения в состояние безнадежных к взысканию,

2) возможным введением ограничительных мер из-за второй волны COVID-19.

По нашему мнению, пострадали (и еще пострадают), прежде всего, банки, имеющие большую долю кредитов микро- и малому бизнесу, его доля во всех кредитах нефинансовым организациям составляет около четверти, однако эти кредиты крайне неравномерно распределены по банкам.

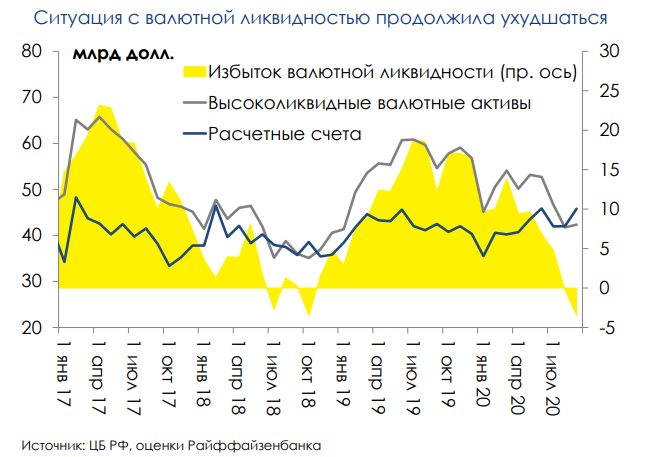

Приток валюты на клиентские счета не смог остановить падение запаса валютной ликвидности

В валютной части баланса на счета клиентов пришло $2,9 млрд (после оттока средств, наблюдавшегося в предшествующие месяцы).

В валютное кредитование банки направили еще $1,2 млрд (против +$3,7 млрд в июле), что нетипично много, учитывая наблюдающийся уже многие годы его систематический спад. В результате по кредитно-депозитным операциям приток валютной ликвидности составил 1,7 млрд долл. (но он, тем не менее, не компенсировал отток ликвидности, произошедший в июле - $3,1 млрд). Объем средств, размещенных банками на депозитах и корсчетах в банках-нерезидентах, вырос всего на $0,6 млрд (то есть изъятая в июле и июне ликвидность со счетов на $11 млрд так и не вернулась в сектор). Из-за того, что приток клиентских средств произошел исключительно на расчетные счета, значение индикатора, характеризующего запас валютной ликвидности, по нашим оценкам, снизилось еще на ;3,2 млрд (против -;5 млрд в июле), что соответствует значению ее дефицита в $3,5 млрд. Он мог быть еще больше, если бы банки не высвободили средства на сумму $1,9 млрд из портфеля евробондов.

Как мы уже отмечали, истощение запаса валютной ликвидности в секторе является одним из факторов ослабления рубля к доллару, что по факту и произошло в июле-сентябре: рубль обесценился к доллару (на 8,5%) на фоне относительно стабильных котировок нефти при некотором ухудшении санкционной риторики, которая, на наш взгляд, стала в большей мере катализатором этого движения. Мы считаем, что даже при стабильных ценах на нефть рубль все еще сохраняет потенциал для ослабления (хотя большая его часть уже реализовалась), принимая во внимание не только дефицит валютной ликвидности в секторе, но и близкое к нулю или даже отрицательное сальдо счета текущих операций (из-за восстановления импорта и выплаты дивидендов), а также большой вывоз капитала частным сектором.

Бюджетный фактор стал проявляться в фондировании банков

В рублевой части баланса в августе на счета клиентов пришло 608 млрд рублей, исключительно на расчетные счета юрлиц. Такая динамика, по нашему мнению, является следствием бюджетного фактора (=большого притока средств в экономику в результате дефицита бюджета). Этот приток по-видимому случился лишь в конце месяца, поэтому не успел оказать влияние ни на депозиты (они сократились), ни на задолженность банков перед Казначейством РФ и ЦБ РФ.

Сырьевые компании пошли за рублевыми кредитами

Сохранился большой прирост как корпоративных, так и розничных кредитов (+262 млрд рублей и +362 млрд рублей, соответственно). При этом, как отмечает ЦБ РФ, «существенная часть прироста была обеспечена одним крупным банком за счет кредитования нескольких крупных заемщиков в основном из сырьевого сектора экономики».

Повидимому, падение цен на углеводороды, а также физических объемов экспорта существенно сократили операционный денежный поток у представителей нефтегазового сектора, которые могли нарастить долг перед локальными банками для финансирования CAPEX и/или рефинансирования внешнего долга. Учитывая предстоящее повышение налогообложения сырьевой отрасли (посредством как прямого повышения НДПИ, так и отмены ряда льгот), этот сегмент, скорее всего, продолжит предъявлять повышенный спрос на кредиты.

В рознице основной рост кредитов по-прежнему приходится на ипотеку (в том числе как следствие экономической миграции из регионов в крупнейшие города), в том числе за счет действия льготных программ.

Также растут и потребительские кредиты, что связано с компенсацией населением выпавших доходов для поддержания привычного уровня потребления. Это отражается в качестве кредитов: по данным ЦБ РФ, показатель NPL 90+ за август вырос с 8,9 до 9,3%.

Банки наращивают ОФЗ и кредитование ФО

Портфель долговых рублевых ценных бумаг на балансе банков увеличился на 128 млрд рублей (за счет КОБР), при этом на кредитование банками финансовых организаций (ФО) было направлено еще 128 млрд рублей. По нашему мнению, банки и/или кредитуемые ими ФО (через РЕПО) являются основными покупателями ОФЗ на аукционах (чистое размещение в августе составило 177,8 млрд рублей), в то время как нерезиденты, по данным НРД, продолжают сокращать свою позицию. Увеличение позиции банков в КОБР отражает высокую конкуренцию между ними и ОФЗ с плавающим купоном (RUONIA).

Комментарии