С начала года золото подорожало на 17,3% — лучший годовой прирост с 2010 года

При этом укрепление драгоценного металла смотрится несколько необычно на фоне ралли индекса S&P 500 (+28,6% с начала года) и роста Brent на 25,4%.

В целом рост цен на золото в 2019 года был обусловлен спросом со стороны крупных финансовых институтов (в первую очередь, центробанков). Отрицательные реальные процентные ставки стимулировали диверсификацию портфелей с использованием драгоценного металла.

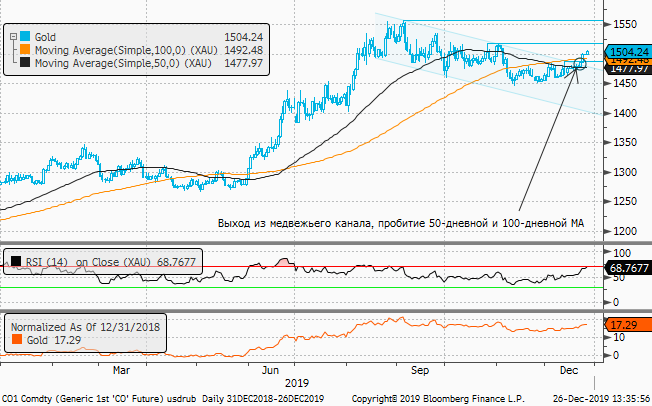

Краткосрочно положительная корреляция активов собъясняется рядом факторов. Первый из них — это техническая картина, которая стала «бычьей» после того, как цены плотно проторговали верхнюю границу «медвежьего» канала, нашли поддержку в лице 50-дневной скользящей средней линии, а затем вышли из канала, уверенно пробив 100-дневную МА. При этом золото не выглядит перекупленным, и по классике технического анализа после выхода из «флага» может рассчитывать на рост в размере 50% от укрепления с июля по август. А это плюс $150 к текущему значению 100-дневной средней цены ($1493 за унцию).

Теперь, что касается одновременного ралли рисковых активов и золота. «Бычий» тренд индекса S&P 500 в марте 2020 года отпразднует свое 11-летие. В ноябре состоятся американские президентские выборы. Однако одним из ключевых рисков предвыборной гонки будет кандидат от демократической партии, которого выберут по итогам праймериз в феврале 2020 года. То есть здесь в игре краткосрочный риск.

При этом широко разрекламированная промежуточная сделка США и Китая по-прежнему не подписана, а ее условия окончательно не ясны. Ну и в завершение картины — «гонка Brexit» или «попробуйте достичь соглашения о свободной торговле Великобритании и ЕС до 31 декабря 2020 года или Британия покинет блок без сделки». Вышеописанные факторы стимулируют инвесторов хеджировать свои позиции в акциях через золото, что добавляет спроса на драгоценный металл.

Позитивно влияет на золото сезонный эффект приближения лунного Нового года. В 2020 году КНР начнет его праздновать с 25 января. Монетарный позитивный эффект для золота в том, что рынок уверен, что в ближайшие 12 месяцев ФРС США ставки не повысит при некотором риске их снижения.

Золото, скорее всего, не успеет до конца декабря повторно проверить на прочность установленный в апреле годовой максимум, но в начале следующего года такой вариант развития событий выглядит возможным. В перспективе наступающего года, весьма вероятно, темпы роста мировой экономики будут оставаться низкими. Слабеющий доллар и усиление ценового давления могут заменить риск рецессии риском стагфляции. В условиях отрицательных реальных процентных ставок, повышения проинфляционных рисков и сохраняющейся политической и торговой напряженности мировые центробанки должны сохранить высокий спрос на золото. Долгосрочный «бычий» тренд будет оставаться в силе, но темпы роста будут уступать динамике 2019 году.

Комментарии