«Детский мир» опубликовал положительные финансовые результаты по МСФО за 2 квартал 2021 года. Выручка увеличилась на 29,7%, до 37,4 млрд рублей, EBITDA – на 24,2%, а чистая прибыль – почти в 2 раза. Мы положительно оцениваем результаты компании, они оказались сильнее ожидаемых во многом за счет роста цифровых продаж и выхода на полную мощность действующих магазинов. Рекомендуем «покупать» бумаги ритейлера, наш целевой ориентир – 162 рубля за акцию, потенциал роста 17% от текущей цены.

Крупнейший в России ритейлер на рынке детских товаров, «Детский мир», опубликовал финансовые результаты по МСФО за 2 квартал 2021 года.

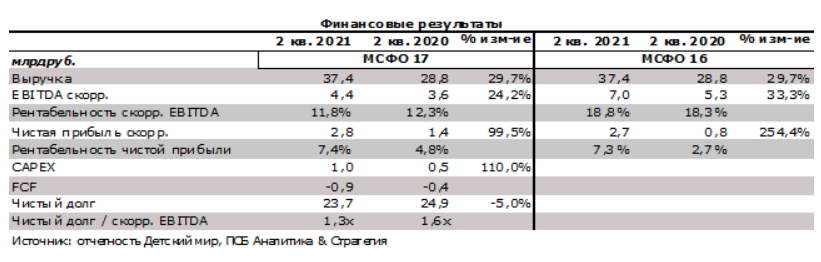

Выручка «Детского мира» во 2 квартале 2021 года выросла на 29,7%, до 37,395 млрд рублей. Рост был обусловлен выходом на полную мощность магазинов, работавших в ограниченном режиме в прошлом году, и пересмотром коммерческих условий аренды из-за выхода из кризисного режима.

Общий объем продаж группы (GMV) увеличился на 32,2%, до 41,9 млрд рублей.

Онлайн-продажи в России также выросли на 20,1%, до 11,7 млрд рублей, а доля онлайн-продаж составила 29,3% – один из лучших результатов среди ритейлеров. Несмотря на эффект высокой базы в апреле и мае прошлого года, онлайн-сегмент компании сохранил двузначные темпы роста.

Во 2 квартале в России сопоставимые продажи магазинов (LfL) выросли на 12,8% за счет роста количества чеков на 24,5% и несмотря на снижение среднего чека на 9,3% год к году. Подобная ситуация в целом характерна для всех ритейлеров во 2 квартале 2021 года из-за пандемийного влияния прошлого года. Помимо притока клиентов после снятия ограничений на рост LfL продаж сказалось развитие собственных марок и ценовое лидерство во многих категориях.

Скорректированная EBITDA выросла на 24,2%, до 4,422 млрд рублей. Рентабельность этого показателя снизилась до 11,8% с 12,3% годом ранее, но осталась на высоком для ритейла уровне. Также компания увеличила скорректированную чистую прибыль вдвое, до 2,781 млрд рублей, а рентабельность выросла с 4,8% до 7,4% год к году. Основными факторами послужили выход на полную мощность магазинов, открытых в 2019-2020 годах, и рост цифровых продаж.

CAPEX ритейлера вырос в 2,1 раза год к году, до 989 млн рублей. Существенное увеличение капитальных вложений связано с оплатой аванса за строительство третьего федерального распределительного центра на Урале в размере 460 млн руб. Рост CAPEX и незначительная величина чистых денежных средств, полученных от операционной деятельности, привели к увеличению отрицательного FCF. Учитывая активное развитие ритейлера и экспансию в регионы, подобная ситуация является нормальной.

По данным на конец июня, общий долг ритейлера составил 24,5 млрд рублей, а чистый долг сократился на 5%, до 23,671 млрд рублей. Соотношение чистого долга к скорректированной EBITDA составило 1,3х против 1,6х годом ранее – оба показателя находятся в пределах нормы.

Мы положительно оцениваем результаты компании, они оказались сильнее ожидаемых. Цифровые продажи Детского мира во 2 квартале продолжают расти быстрее рынка, несмотря на высокую базу прошлого года. Важным моментом в экспансии ритейлера в регионы также является расширение ассортимента собственных брендов и маркетплейса, запуск новых сервисов и улучшение логистической и розничной инфраструктуры. Рекомендуем «покупать» бумаги ритейлера, наш целевой ориентир – 162 рубля за акцию, потенциал роста 17% от текущей цены.

Может быть интересно: Стоит ли обратить внимание на алюминий

Комментарии