Группа ММК представила сильную отчетность за 1 квартал. Мы отмечаем высокие показатели рентабельности, финансовую устойчивость, а также привлекательный дивидендный профиль компании. Мы полагаем, что позитивная динамика глобальных котировок на металлопродукцию на фоне сохраняющегося на зарубежных рынках дефицита поддержит операционные и финансовые показатели ММК. Мы сохраняем рекомендацию «покупать» с целевой ценой 78 рублей на акцию.

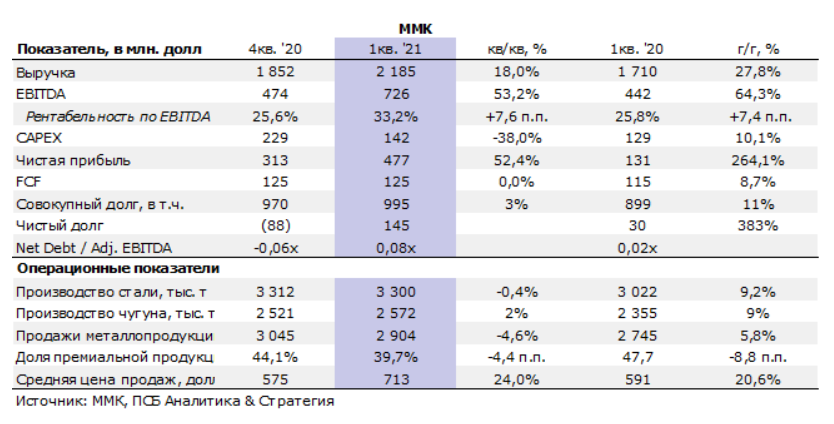

Ключевые финансовые показатели ММК по итогам 1 квартала текущего года продемонстрировали уверенный рост. Выручка Группы выросла на 18% квартал к кварталу и составила $2185 млн (+28% год к году) в связи с ростом цен на сталь в России и в мире. EBITDA увеличилась на 53% квартал к кварталу и составила $726 млн, отражая рост выручки на фоне благоприятной рыночной конъюнктуры. Рентабельность по EBITDA выросла на 7,6 п.п., до 33%. Чистая прибыль составила $477 млн, увеличившись по сравнению с прошлым кварталом на 52%, отражая рост прибыльности бизнеса на фоне восстановления глобальных рынков.

Капитальные вложения сократились на 38% квартал к кварталу, до $142 млн, что обусловлено графиком реализации проектов компании. Свободный денежный поток (FCF) за квартал не изменился и составил 125 млн долл. вследствие оттока в оборотный капитал на фоне увеличения цен на металлопродукцию и доли экспортных продаж с более длинными сроками реализации, а также роста запасов готовой продукции в преддверии строительного сезона.

Общий долг Группы по итогам 1 квартала 2021 года составил $955 млн, сократившись относительно прошлого квартала на 3%. Чистый долг Группы по итогам 1 квартала 2021 года составил ;145 млн, при этом коэффициент чистый долг/EBITDA находится на уровне 0,08х, что является самым низким показателем среди российских компаний.

Операционные показатели компании по итогам 1 квартала оказали положительное влияние на финансовый результат. Объемы выплавки в ключевых сегментах остались на уровне предыдущего года. Однако доля премиальной продукции сократилась в 1 квартале с 44,1% до 39,7%, что во многом связано с изменением структуры заказов, а также реконструкцией производственных мощностей. При этом средняя цена реализации в 1 квартале выросла на 24%, что компенсировало сокращение объемов продаж на 4,6% квартал к кварталу.

По итогам 1 квартала Совет директоров рекомендовал утвердить выплату дивидендов в размере 1,795 рублей, что соответствует дивидендной доходности 2,65%. Отметим, что согласно действующей дивполитике, при коэффициенте чистый долг/EBITDA ниже 1,0х, компания выплачивает 100% денежного потока. Однако рекомендуемый размер выплаты за 1 квартал составил 212% FCF.

Мы позитивно оцениваем результаты ММК за 1 квартал 2021 года. Мы полагаем, что благоприятная конъюнктура на мировых рынках и сезонный рост спроса в РФ будут способствовать увеличению продаж Группы. Кроме того, во 2 квартале текущего года мы ждем увеличения объемов производства компании в сегменте премиальной продукции после запуска стана 1700 х/п. С учетом нашего позитивного взгляда на перспективы мирового рынка стали, мы ожидаем сохранения устойчивого глобального спроса и положительной динамики цен на металлопродукцию, что в свою очередь будет способствовать улучшению финансовых и операционных показателей компании. Мы сохраняем рекомендацию «покупать» с целевой ценой 78 рублей на акцию.

Комментарии