Ряд факторов в пользу дальнейшего роста котировок акций

«Совкомфлот» выступает бенефициаром сразу нескольких трендов 2023 года, а акции компании демонстрируют впечатляющую динамику, показав рост на 238% с начала года. Мы полагаем, что долгосрочные планы «Совкомфлота», сильные фундаментальные предпосылки и дисконт в оценках по сравнению с аналогами будут способствовать дальнейшему повышению котировок акций компании. Перенаправление экспортных поставок российской нефти из Европы в Азию естественным образом удлиняет транспортные маршруты, провоцирует нехватку танкеров, способствуя повышению ставок фрахта. В свою очередь, это позитивно отразилось на финансовых метриках «Совкомфлота» за девять месяцев с начала 2023 года: выручка, EBITDA и чистая прибыль на 26%, 68% и 119% соответственно превысили аналогичные метрики за первые девять месяцев 2022 года.

Предпосылки для танкерного рынка сохраняются благоприятными: ОПЕК ожидает значительного повышения спроса на нефть, до 110,2 млн баррелей в cутки к 2028 году, то есть на 10,6 млн баррелей в cутки в 2023 году по сравнению с 2022 годом. Вместе с тем ожидается, что в следующие три года на рынке сохранится дефицит танкерного флота в связи с повышенной загруженностью судостроительных верфей (по оценке Clarksons, заказанные в 2023 году танкеры будут поставлены не раньше 2027 года) и списаниями устаревших судов (14% флота достигнет предельного возраста 20 лет в 2024-2026 годах, Clarksons). Эти факторы в сочетании приведут к повышению загрузки флота и ставок фрахта. «Совкомфлот», в свою очередь, управляет достаточно молодым (средний возраст танкеров 12 лет) и диверсифицированным флотом, предоставляя широкий спектр услуг нефтегазовым компаниям.

Обладая необходимым флотом и уникальным опытом эксплуатации судов в Арктике, «Совкомфлот» остается основным бенефициаром повышения грузооборота по Северному морскому пути. Текущее обострение конфликта на Ближнем Востоке создает угрозу морским перевозкам по одной из ключевых транспортных артерий мира, составной частью которой является Суэцкий канал, поэтому ускорение развития Северного морского пути, который в два раза короче традиционного маршрута и намного безопаснее, представляется логичным развитием событий.

Ряд факторов в пользу дальнейшего роста котировок акций

Результаты: «Совкомфлот» работает над индустриализацией конвенционального сегмента (стремится увеличить долю законтрактованной выручки в структуре доходов от транспортировки нефти и нефтепродуктов), увеличивая число долгосрочных контрактов, которые обеспечивают стабильный и прогнозируемый денежный поток, уменьшая зависимость от волатильности цен на танкерном рынке. В январе-сентябре 2023 года около 30% портфеля заказов компании приходилось на законтрактованный конвенциональный бизнес.

Еще 40% выручки формировалось за счет поступлений по контрактам на основе спот-цен, которые при благоприятной рыночной конъюнктуре позволяют генерировать более высокие доходы. Оставшиеся 30% портфеля заказов приходились на законтрактованный индустриальный бизнес. «Совкомфлот» специализируется на перевозках сжиженного природного газа (СПГ) в сложных ледовых и климатических условиях, а также участвует в обслуживании крупных нефтегазовых проектов в Арктике и на Дальнем Востоке России – «Сахалин-1», «Сахалин2», «Варандей», «Приразломное», «Новый Порт». В октябре экспорт СПГ из России достиг максимума за год и составил 2,98 млн тонн за счет увеличения поставок в Японию с «Сахалина-2» и окончания ремонтных работ на «Сахалине-2» и «Ямал СПГ». Совокупный объем законтрактованной выручки компании на период до конца 2026 года оценивается в $3,5 млрд, то есть на горизонте следующих трет лет «Совкомфлот» ежегодно будет иметь гарантированную выручку на уровне $1,1 млрд. Низкая долговая нагрузка (коэффициент «чистый долг/EBITDA» на конец сентября составил 0,4х) и высокий прогнозируемый операционный денежный поток позволяют рассчитывать на неплохие дивиденды, которые по итогам 2023 года могут составить 19 рублей на одну акцию, что соответствует текущей доходности около 15%.

Сравнительная оценка

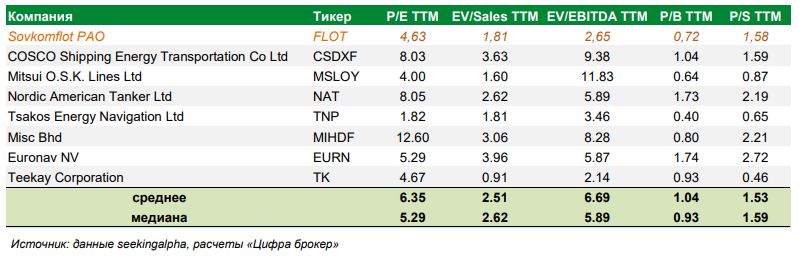

У «Совкомфлота» нет публичных конкурентов на российском рынке, поэтому мы провели оценку относительно зарубежных аналогов. По всем показателям EV/EBITDA, EV/S, P/E, P/S и P/B справедливая цена «Совкомфлота» складывается выше текущих 127 рублей за акцию даже с учетом дисконта за страновые риски.

Мы смоделировали справедливую оценку методом МонтеКарло относительно семи зарубежных аналогов на основе показателей EV/EBITDA, EV/S, P/E, P/S и P/B. С вероятностью 80% справедливая оценка «Совкомфлота» находится выше 165 рублей за акцию одну акцию.

По ряду показателей «Совкомфлот» оценивается с существенным дисконтом к сопоставимым аналогам:

Комментарии