Цены на природный газ на голландской бирже TTF c 2019 года к настоящему времени выросли в 15 раз, с менее чем €20 до €280 за МВт∙ч. В результате стремительно растет стоимость электроэнергии. Во Франции и Германии в августе она впервые превысила €1000 за МВт∙ч, что эквивалентно цене на нефть в $1000 за баррель.

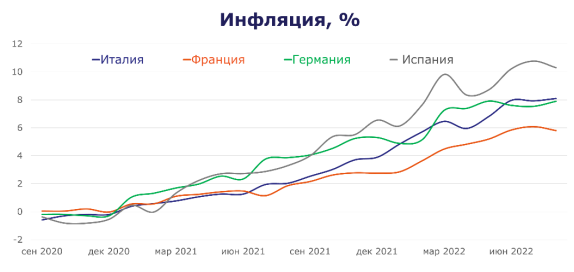

Вследствие этого растет инфляция, которая в августе 2022 года в Еврозоне достигла 9,1%, а ее энергетическая составляющая – почти 40%. До конца года инфляция может достигнуть двузначных значений, так как цены на газ отражаются в индексе инфляции только через три месяца.

Инфляцию усугубляет ослабление курса евро по отношению к доллар, которое с начала года составило 13%. Импорт в Европу энергоносителей в первом полугодии 2022 года, цены на которые номинированы преимущественно в долларах, составил €376 млрд., что на 150% больше, чем в предыдущем году.

Антироссийские санкции также поддерживают инфляцию. Европейским производителям приходится увеличивать логистические и маркетинговые затраты для переброски и продвижения своих подсанкционных товаров на других рынках на сумму €25 млрд в год.

Для борьбы с инфляцией ЕЦБ в июле впервые за 11 лет поднял базовую процентную ставку с 0 до 0,5%, которая остается стимулирующей для экономики. Вероятно, на следующей неделе регулятор повысит процентную ставку на больший, чем обычно, шаг, на 75 б.п. Рост ставок приводит к увеличению затрат на обслуживание кредита, что препятствует экономическому развитию.

Высокая инфляция снижает покупательную способность домохозяйств и конкурентоспособность европейских товаров. Особенно страдают энергоемкие производства. Так, европейские производители аммиака и азотсодержащих удобрений останавливают мощности или сокращают выпуск продукции. Многие производители алюминия в Голландии и Чехии вынуждены были закрыться. Прекратить работу могут немецкая BASF и другие химические концерны.

Высокие цены на газ и остановка производств закономерно привели к сокращению его потребления в Европе. В первом полугодии 2022 года оно составило почти 20%. Ключевой вклад в сокращение потребления газа внесли Германия (16%), Нидерланды (14%) и Франция (4,3%).

Тем не менее доля газа в европейской выработке электроэнергии не только не снизилась, но даже выросла вместе с угольной, солнечной и ветровой генерацией. Доли атомной и гидроэнергии, наоборот, снизились. Причиной стали погодные условия: рекордные жара и засуха привели к обмелению рек, из-за чего понизился уровень воды в водохранилищах электростанций и водоемах охлаждения АЭС.

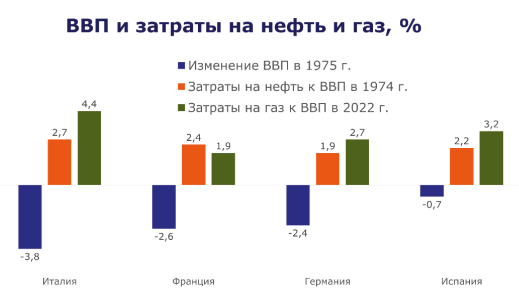

Такой стремительный рост издержек в Европе сопоставим с увеличением затрат во времена нефтяных шоков, которые поразили мировую экономику в 1974-1975 и 1979-1980 годы и привели к снижению ВВП.

В первом случае рецессия в мировой экономике последовала после «нефтяного эмбарго» 1973 года, введенного арабскими странами против союзников Израиля. В результате четырехкратного роста цен на нефть увеличение затрат на ее приобретение в ведущих европейских странах составило 1,9-2,7% от ВВП.

Второй эпизод связан с последствиями исламской революции в Иране, в ходе которой мировой рынок одномоментно потерял почти 7 млн баррелей в сутки нефти, добываемой в этой стране. Тогда цены на нефть практически удвоились, и диапазон затрат на нее оказался подобным предыдущем кризису.

Для крупнейших европейских стран стоимость покупки газа в этом году даже превысит затраты на нефть во времена нефтяных шоков. Например, для экономики Италии доля затрат на нефть в 1975 году составила 2,7% ВВП, а в текущем году на закупку газа, по оценке Capital Economics, будет потрачено 4,4% ВВП.

За обоими нефтяными шоками последовали рецессии экономик. ВВП той же Италии в 1975 году сократился на 3,8%. Проводя историко-экономическую аналогию, можно предположить, что последствия текущего энергетического кризиса будут такого же масштаба или даже больше, чем в 1970-х годах.

Оценки экономистов МВФ подтверждают эти риски. В случае масштабного дефицита российского газа и высоких цен на него, в конце текущего – начале следующего года экономика той же Италии сократится на 0,6-2,1%, Франции – на 0,2-0,8%, Германии – на 0,4-1,3%, Испании – на 0,3-1,2%.

Аналитики JPMorgan Chase на 4 квартал 2022 уже прогнозируют спад ВВП еврозоны на 2%.

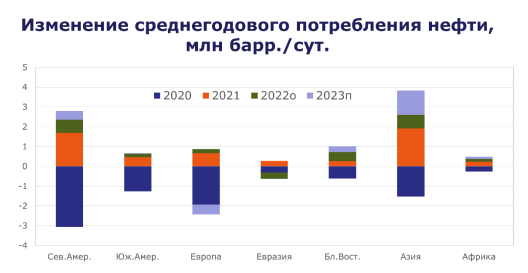

Наступление рецессии означает спад в потреблении фирм и домохозяйств. Вместе с тем ведущие аналитические агентства пока не прогнозируют спад спроса на нефть в Европе. Это логично, ведь текущие цены на газ эквивалентны цене на нефть в $165 за баррелей, которая сейчас стоит ниже $100 за баррель. При таком арбитраже цен на углеводороды отапливать помещения и даже вырабатывать электроэнергию будет гораздо выгоднее, сжигая мазут, нежели газ.

Масштабного переключения с газа на нефтепродукты, скорее всего, не произойдет из-за отсутствия соответствующей инфраструктуры, экономического спада и инфляции. Если раньше экономисты не считали спрос на нефть эластичным в краткосрочной перспективе, то современные исследования показали, что это так. Например, в США рост цен на бензин на 10% приводит к сокращению потребления на 3%.

Учитывая надвигающуюся рецессию и высокие цены, весьма вероятно, что аналитики скоро пересмотрят прогноз спроса на нефть в Европе в сторону уменьшения. Мы оцениваем потенциал снижения в 2023 году в 0,5 млн баррелей в сутки.

Вместе с тем Европа не пытается бороться с первопричиной кризиса – высокими ценами на энергоносители – рыночными методами. Эмбарго против российских нефти и нефтепродуктов, которое начнет действовать в декабре 2022 и феврале 2023 года соответственно, вероятно, будет дополнено потолком цен на нефть, о чем пишет FT.

Если G7 примет эту идею, то мировые потребители столкнутся с действием закона предложения, согласно которому на рынок поступит меньше российской нефти и цены на нее вырастут. Несложный расчет показывает, что пока объем добычи России не падает ниже 8 млн баррелей в сутки, рост цен компенсирует потерю выручки от снижения объема. А вот Европу в этом случае ждут по-настоящему трудные времена.

Комментарии