Сегодня Минфин проводит аукционы с установленным лимитом (что является редкостью в этом году, ранее бумаги предлагались в объеме остатков, доступных к размещению): классический 10-летний выпуск ОФЗ-ПД 26244 на 30 млрд рублей, и 9-летний инфляционный линкер ОФЗ-ИН 52005 на ~10,5 млрд рублей. С начала года Минфину удалось занять чуть меньше 2,8 трлн рублей, с начала 4 квартала – 522 млрд рублей, уже выше формального плана.

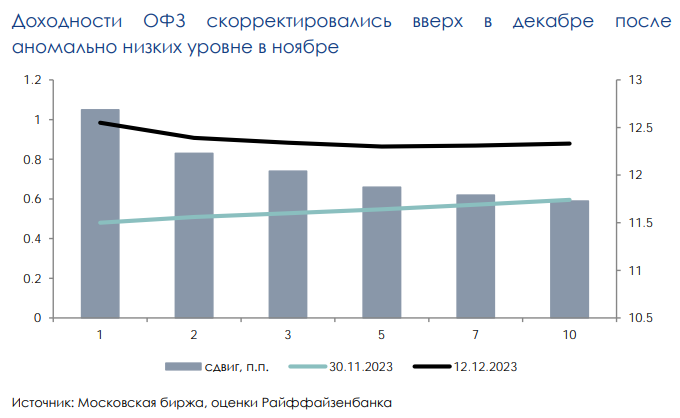

Судя по тому, что Минфин с конца октября размещает достаточно большие объемы с низкой премией (по оценкам ЦБ, в пределах 5 б.п.), сегодняшнее первичное размещение может также пройти в полном доступном объеме. Напомним, что в последний месяц ведомство приостановило размещение флоатеров и сконцентрировалось на классических выпусках, что отчасти могло быть связано со стабилизацией кривой ОФЗ. С учетом приближения к концу цикла ужесточения и при сохранении ЦБ приверженности к возвращению к цели по инфляции пик роста доходностей, скорее всего, уже пройден. В ноябре доходности даже снижались, что, впрочем, могло быть связано с низкой ликвидностью рынка.

Такая динамика в коротком конце кривой не совсем соответствует ожиданиям дополнительного повышения ключевой ставки на декабрьском заседании до 16%, что, в том числе, сейчас заложено в других рыночных инструментах. В начале декабря доходности скорректировались вверх, но по-прежнему находятся ниже уровней конца октября. Отметим, что рост доходностей не помешал размещениям Минфина на аукционе 6 декабря.

Комментарии