Уголь больше не помеха – повышение рейтинга до «выше рынка»

- Восстановление цен на коксующийся уголь еще не полностью учтено в оценке «Евраза». Также, на наш взгляд, участие в реорганизации угольного дивизиона лучше принимать через акции «Евраза», а не через бумаги «Распадской».

- Самый высокий в секторе уровень дивидендной доходности в 21% (на спот-ценах) и консервативные консенсус-прогнозы по прибыли определяют наш взгляд на бумагу как фаворита в секторе в условиях стабильных или стагнирующих цен на сталь.

- Мы повышаем рейтинг «Евраза» до «выше рынка» с целевой ценой 850 пенсов за акцию, что предполагает потенциал роста на 40%.

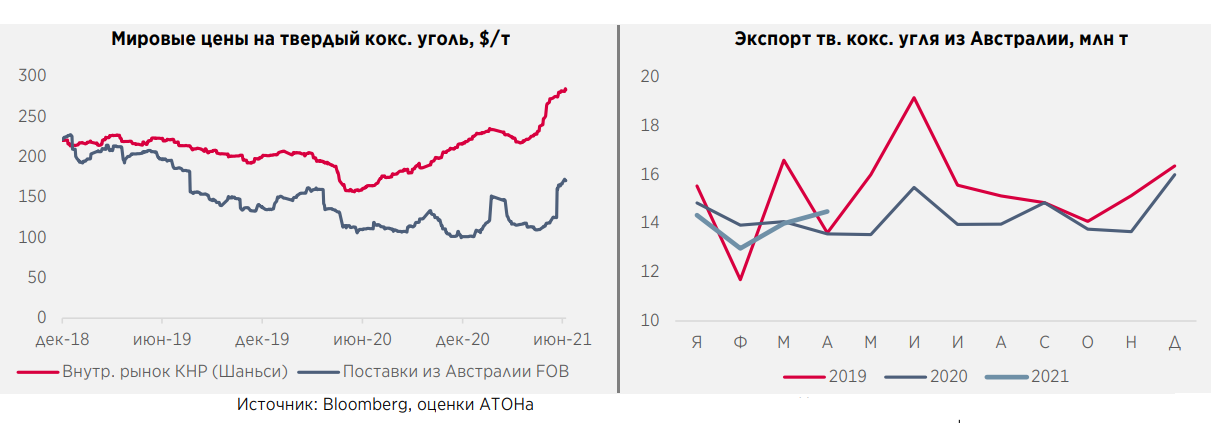

Цены на коксующийся уголь из Австралии подскочили до более чем $170 за тонну

Цены на твердый коксующийся уголь из Австралии подскочили до максимума с середины 2019, при этом дисконт к котировкам на рынке КНР сократился примерно до $100 за тонну со $150 за тонну. Это стало следствием затяжного арбитражного разбирательства между Китаем и Австралией, побудившего американских экспортеров переориентировать потоки поставок угля с Европы и Бразилии на Китай. Атмосферу напряженности на спотовом рынке поддерживают опасения дефицита предложения вследствие сокращения поставок из Австралии. В плане спроса по-прежнему высоким остается прогноз по Индии (одному из крупнейших импортеров коксующегося угля), несмотря на начало сезона муссонных дождей. Запасы в Индии остаются на невысоком уровне.

Остаются сомнения, что котировки будут стабильно превышать $170 за тонну, но вполне допустимо предположить, что цены останутся выше $150 за тонну с учетом более высокого, чем прогнозировалось, производства стали в Китае (в апреле страна достигла рекорда по выпуску – 97,8 млн тонн) и опасений относительно сокращения поставок из Австралии.

По нашим упрощенным расчетам, недавний скачок цен на коксующийся уголь на $60 за тонну добавляет $500 млн к аннуализированному показателю EBITDA (+12% к консенсус-прогнозу). Данный фактор, на наш взгляд, еще не отражен в оценке «Евраза».

Выделение угольного дивизиона остается структурно положительным фактором

Выделение угольного дивизиона остается структурно положительным фактором

Мы считаем, что предстоящее завершение сделки по выделению угольного бизнеса благоприятно отразится на динамике акций «Евраза», акционеры которого получат акции «Распадской» пропорционально их долям в стальной компании.

Может быть интересно: Какие дивиденды заплатит «Алроса»

Новость о реорганизации угольного дивизиона спровоцировала ралли в акциях «Распадской» – они подорожали с 200 до 250 рублей. Таким образом, участвовать в выделении угольного бизнеса через акции «Евраза» стало более выгодным, чем раньше – рыночная капитализация угольной компании теперь выросла до 17,6% стоимости самого «Евраза» с 14,5% до анонсирования сделки.

При этом мы считаем, что в случае отмены или переноса выделения решением совета директоров акции «Евраза» будут менее подвержены коррекции из-за негативной реакции рынка. На наш взгляд, ралли в акциях «Распадской» в значительной мере обусловлено ожиданиями возможности продать акции Распадской с премией сразу после выделения.

Free float Распадской должен подскочить с 9% до примерно 40%, что подразумевает четырехкратный рост ликвидности (на настоящий момент средний дневной объем торгов за 3 месяца составляет $2,6 млн), если 90,9% акций «Распадской», принадлежащие сейчас «Евразу», будут распределены между акционерами «Евраза» пропорционально их долям, включая и 33%, которые сейчас считаются free float «Евраза».

Однако еще более важны ожидаемые изменения в дивидендной политике «Распадской» (предусмотренная в настоящий момент минимальная выплата в $50 млн в год – это всего лишь нижний порог, а, например, в 2020 FCF компании составил $123 млн).

Улучшение ESG-метрик «Евраза» станет важнейшим позитивным моментом для стального бизнеса в результате выделения угольных активов. После выделения угольного бизнеса компания сможет привлекать инвестиции со стороны фондов, ориентированных на ESG, политика которых сейчас полностью исключает инвестиции в уголь. «Новый» «Евраз» лучше впишется в новую Таксономию в области устойчивого развития ЕС (классификацию допустимых видов деятельности). Все российские производители предпринимают шаги по улучшению ESG-метрик, и их успех в этом вопросе будет отражаться на мультипликаторах оценки относительно средних значений сектора, на наш взгляд.

Привлекательная оценка и дивидендная доходность

Консенсус-оценка по «Евразу» весьма консервативна – прогноз Bloomberg по EBITDA за 2021 составляет всего $3,9 млрд. Мы ожидаем, что EBITDA «Евраза» за 1 полугодие 2021 составит 67% консенсус-прогноза на 2021, что повлечет за собой повышение рейтингов и оценок – соответственно, публикация финансовых результатов за 1 полугодие 2021, намеченная на 5 августа, должна стать катализатором для акций.

Мы ожидаем, что у аналогов «Евраза» прогресс показателя EBITDA за 1 полугодие 2021 относительно годового консенсус-прогноза будет ниже – $4,9 млрд (57%) у Северстали и $5,1 млрд (58%) у НЛМК.

«Евраз» торгуется с мультипликаторами EV/EBITDA 2021П 4,0x по консенсус-оценкам и 3,3x по оценкам «Атона», поскольку мы считаем, что рынок еще не полностью учитывает восстановление цен на коксующийся уголь и ванадий. «Евраз» остается недооцененным относительно Северстали и НЛМК, торгуясь с дисконтом 9%, и относительно собственного исторического среднего за 5 лет, торгуясь с дисконтом 18%, что, на наш взгляд, объясняется повышенной долговой нагрузкой, менее прозрачной дивидендной политикой и более низкой рентабельностью.

С корректировкой по рынку «Евраз» должен заплатить дивиденды в размере $1,8 на акцию, что соответствует доходности 21% – это самая высокая дивидендная доходность среди российских стальных компаний. Мы предполагаем, что компания решит выделение угольного дивизиона остается структурно положительным фактором

Мы считаем, что предстоящее завершение сделки по выделению угольного бизнеса благоприятно отразится на динамике акций «Евраза», акционеры которого получат акции «Распадской» пропорционально их долям в стальной компании.

Новость о реорганизации угольного дивизиона спровоцировала ралли в акциях «Распадской» – они подорожали с 200 до 250 рублей. Таким образом, участвовать в выделении угольного бизнеса через акции «Евраза» стало более выгодным, чем раньше – рыночная капитализация угольной компании теперь выросла до 17,6% стоимости самого «Евраза» с 14,5% до анонсирования сделки.

При этом мы считаем, что в случае отмены или переноса выделения решением совета директоров акции «Евраза» будут менее подвержены коррекции из-за негативной реакции рынка. На наш взгляд, ралли в акциях «Распадской» в значительной мере обусловлено ожиданиями возможности продать акции «Распадской» с премией сразу после выделения.

Free float «Распадской» должен подскочить с 9% до примерно 40%, что подразумевает четырехкратный рост ликвидности (на настоящий момент средний дневной объем торгов за 3М составляет $2,6 млн), если 90,9% акций «Распадской», принадлежащие сейчас «Евраз», будут распределены между акционерами «Евраза» пропорционально их долям, включая и 33%, которые сейчас считаются free float «Евраза».

Однако еще более важны ожидаемые изменения в дивидендной политике «Распадской» (предусмотренная в настоящий момент минимальная выплата в $50 млн в год – это всего лишь нижний порог, на например, в 2020 FCF компании составил $123 млн).

Улучшение ESG-метрик «Евраза» станет важнейшим позитивным моментом для стального бизнеса в результате выделения угольных активов.

После выделения угольного бизнеса компания сможет привлекать инвестиции со стороны фондов, ориентированных на ESG, политика которых сейчас полностью исключает инвестиции в уголь. «Новый» «Евраз» лучше впишется в новую Таксономию в области устойчивого развития ЕС (классификацию допустимых видов деятельности). Все российские производители предпринимают шаги по улучшению ESG-метрик, и их успех в этом вопросе будет отражаться на мультипликаторах оценки относительно средних значений сектора, на наш взгляд.

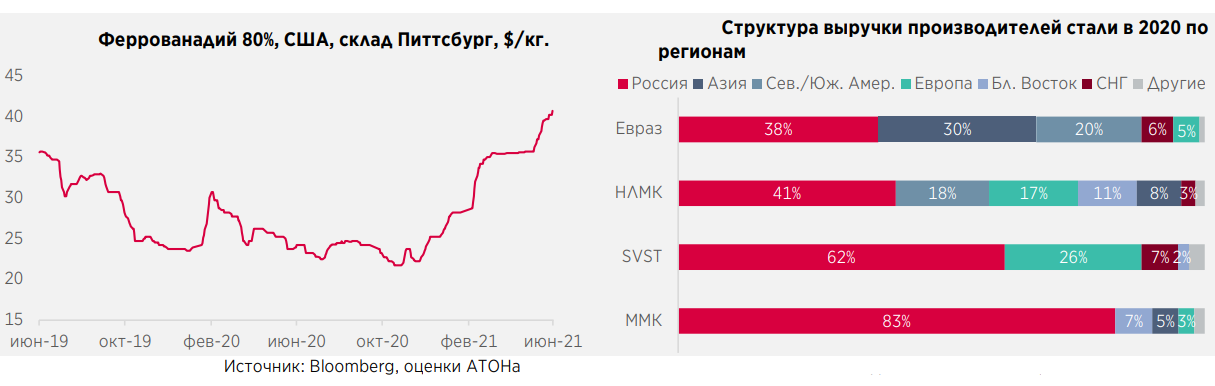

Цены на ванадий – темная лошадка

Цены на феррованадий в США взлетели на 61% с начала года до $40,75 за кг – такой уровень в последний раз наблюдался в середине мая 2019. Спотовые котировки сейчас находятся на средних уровнях 2019, когда «Евраз» получил $650 млн выручки от ванадия (+85% год к году, до 8% от общего консолидированного показателя). Потенциальный прирост EBITDA на $300 млн также не полностью отражен в оценке «Евраза», на наш взгляд.

В 1 квартале 2021 рост цен (+31% квартал к кварталу) был связан с восстановлением спроса в Европе и Северной Америке. Во 2 квартале 2021 спрос на ванадий остается высоким, поддерживая цены. В ближайшее время доминирующую роль в поддержании спроса на ванадий по-прежнему будет играть сталеплавильная промышленность. В долгосрочной перспективе ожидается, что Китай установит приблизительно 30-60 ГВт новых мощностей по накоплению энергии к 2030, что увеличит спрос на ванадий на 28-56 тысяч тонн в год.

Ралли в ванадии пришлось на октябрь 2018 – цены на феррованадий подскочили до рекордных максимумов почти в $130 за кг, а средняя цена по итогам 2018 составила $80 за кг. Это транслировалось в рост выручки в 2018 на $0,6 млрд год к году (до $1,2 млрд с $0,5 млрд).

Устойчивость к рискам внутреннего регулирования

Доля внутренней выручки в общих продажах составляет 38%, что является самым низким значением среди основных российских стальных компаний (62% у Северстали и 83% у MMK). Это, на наш взгляд, делает компанию более устойчивой к рискам внутреннего регулирования, когда правительство обсуждает «ручное» регулирование цен на сталь.

«Евраз» – лидер российского рынка строительной стали (69% в 2020), имеющий также самые сильные позиции на мировом рынке (30% в Азии и 20% в Северной и Южной Америках).

Комментарии