Глава недавно МЭА сказал, что «наступает период повышенной волатильности нефтяных цен, так что компаниям, организациям и странам следует соответствующим образом приготовиться». Падение объемов предложения и скачки цен в будущем вполне вероятны в связи с падением инвестиций в новые месторождения.

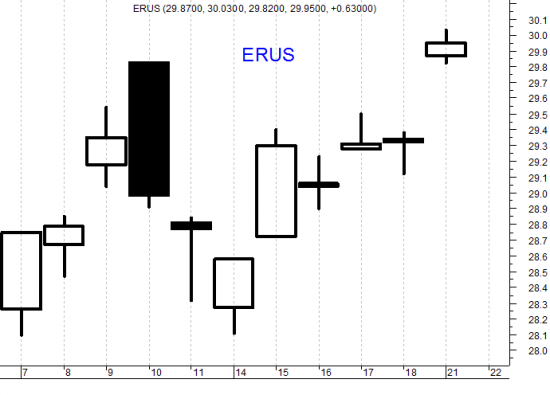

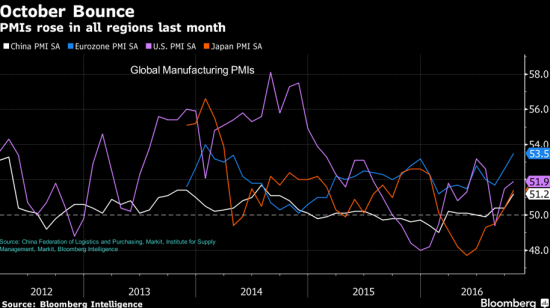

Российские индексы находятся в «зоне быков», поэтому наиболее оправданной стратегией представляется покупка акций на откатах. Почему наш индекс находится в «зоне быков» и игнорирует «фактор Улюкаева»? Не в последнюю очередь это связано с позитивными прогнозами цен на сырьевые товары. К примеру, аналитики Goldman Sachs Group Inc. прогнозируют рост цен на сырье в следующем году, так как увеличивается производственная активность по всему миру. Индекс PMI во всех ведущих регионах в октябре вырос, что поспособствовало росту цен на железную руду, медь и другие цветные металлы. Goldman Sachs повысил прогноз по ценам на железную руду, назвав причиной неожиданно устойчивый спрос на сталь, а также рост спроса за счет наращивания запасов. Также инвестбанк повысил прогнозы по нефти. «Недавнее увеличение темпов роста PMI по всему миру говорит о том, что товарные рынки входят в сильную фазу цикла», сообщила в понедельник команда аналитиков GoldmanSachs. «Ограничения объемов предложения вследствие принятия ряда мер должны благотворно сказаться на ценах на нефть, коксующийся уголь и никель в краткосрочной перспективе, а экономическое редуцирование должно привести к росту цен на природный газ и цинк».

Ожидается повышенный спрос на сырье на фоне на фоне президентства Дональда Трампа, а Россия как страна с сырьевым экспортом, бенефициар этого роста. Нефть доросла до 3-недельного максимума, после того как министр нефти Ирана выразил оптимизм касательно того, что ОПЕК достигнет соглашения по сокращению добычи, а министр нефти Ирака заявил, что выдвинет новые предложения, которые помогут сплотить участников переговоров перед встречей в Вене на следующей неделе. GoldmanSachs прогнозирует нефть WTI по $55 за баррель в первом и во втором квартале следующего года (против прежних прогнозов $45 и $50). «Участники рынка ставят на рост цен, а нефть будет в коридоре $50-$55 в случае заключения странами ОПЕК договора», – сказал аналитик в UBS Group AG в Цюрихе Джованни Стауново. «Члены ОПЕК дают повод для больших надежд и берут на себя слишком много риска, чтобы допустить провал переговоров». Росту нефти также способствует некоторое ослабление доллара.

К нефти по $50 экономика России уже адаптировалась. Армагеддон экономики отменяется. Стоит обратить внимание на интервью известного финансиста и ведущего эксперта Центра Карнеги Андрея Мовчана, которое было опубликовано вчера на сайте радио Свобода. Оно называется «Особенности национальной приватизации». Андрей Мовчан является одним из наиболее квалифицированных экономистов, и в свободное время я тоже беру у него видеоинтервью. Андрей считает что, «Во-первых, у нас еще на год-полтора при нынешних темпах затрат хватит резервных фондов, и это бесплатный источник денег для правительства. Во-вторых, у нас очень низкий внешний и внутренний долг, и его можно наращивать. В стране из-за резкого снижения инвестиционной и бизнес-активности образовался избыток денег. Бюджет на голодном пайке, а у остальной страны, наоборот, дефицит бизнеса: денег много, а куда их тратить – непонятно. Поэтому еще не год и не три можно будет финансировать бюджет, в том числе за счет наращивания внутреннего долга, даже без значимого наращивания внешнего. А если удастся наращивать внешний долг, то и того дольше». Если Армагеддон экономики отменяется, акции смело можно покупать. Аналитики Citi прогнозируют рост экономики России в следующем году на 1,5–2%.

Поток новостей вселяет большой оптимизм. Аналитики банка Goldman Sachs повысили прогноз по сырьевому индексу Standard & Poor’s GSCI Enhanced commodity (этот индекс был ими разработан в 2007 году) до 9% роста за три месяца (против ожидавшегося ранее падения на 2%), а также до 11% и 6% за 6 и 12 месяцев, соответственно. Потрясающая новость! 11% роста цен на сырье за год. В четверг на биржах США будет выходной. В связи с эти мы можем увидеть в середине недели, коррекцию (кто-то из инвесторов захочет зафиксировать прибыль). Но выходной день по случаю Дня благодарения не еще повод надевать медвежьи шкуры и играть на понижение.

Комментарии