В конце октября ЦБ резко понизил ставку – на 0,5 п.п. до 6,5% на фоне замедления роста индекса потребительских цен до уровня менее целевых 4%. Мы ожидаем, что регулятор продолжит проводить мягкую ДКП и уже в декабре может вновь снизить ставку. В 2020 ее уровень, очевидно, опустится до уровня менее 6%

Уменьшение безрисковой ставки – фактор повышения оценки российских акций

Глобальное понижение процентных ставок вызвало уменьшение так называемой безрисковой ставки доходности (в ее основе доходность к погашению по «длинным» облигациям), используемой для оценки справедливой стоимости эмитентов методом DCF. По нашим расчетам, уменьшение безрисковой ставки на 1 п.п. повышает оценку российских публичных компаний в среднем на 15-20% в зависимости от их структуры капитала и распределения денежных потоков. По этой причине, а также на фоне глобального возврата инвесторов в рискованные активы, индекс РТС вырос на 38% с начала года, при этом мы считаем, что рост в российских акциях продолжится.

Доходность российских акций по-прежнему чрезмерно высокая

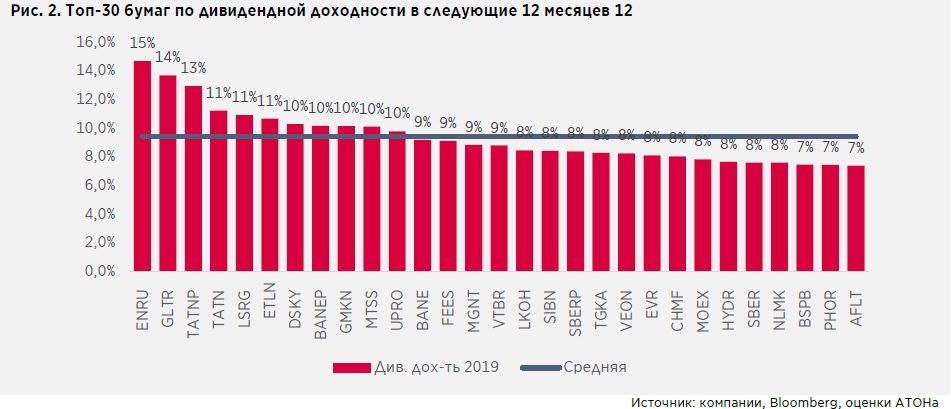

По нашим прогнозам, ставки по банковским депозитам и доходность среднесрочных ОФЗ в 2020 году продолжат снижаться до уровня ниже 5,5–6,0%. Это сподвигнет инвесторов искать повышенную доходность в дивидендах. Какова чувствительность индекса РТС к дивидендной доходности: при текущем значении 1 485 пунктов дивидендная доходность индекса на 2020 год составляет 7,2%, что немало по сравнению со средней дивидендной доходностью на других развивающихся рынках (3%) и других российских финансовых инструментов (Рис. 1). Интерес инвесторов, делающих ставку на дивиденды, будет способствовать дальнейшей положительной переоценке российских акций. Если предположить, что скоро инвесторы будут рады и меньшей доходности, скажем в 6%, это означает, что рост индекса должен составить еще 20-25% до 1700-1800 пунктов. При этом, большинство российских «голубых фишек» предлагает доходность больше 7%.

Акции с наибольшим весом в индексах предлагают большие дивиденды

В индексе РТС 41 эмитент, почти все они платят дивиденды, и по 27 акциям дивидендная доходность выше 6%. Примечательно, что акции с наибольшим весом показывают лучшую динамику с начала года: отличные примеры – «Газпром» (+74%), Сбербанк (+29%), «Лукойл» (+22%), «Норникель» (+43%), МТС (+23%) и «Роснефть» (+6%). Все эти компании намереваются повысить объемы дивидендных выплат, и в ближайшие годы доходность по ним сохранится на высоком уровне. Мы ожидаем, что «тяжеловесы» индекса продолжат свой рост и в следующем году на фоне относительно невысокой оценки и благодаря дальнейшему снижению процентных ставок.

Вскоре возникнет интерес к дивидендным историям и во втором эшелоне

Менее ликвидные акции, обещающие хорошие дивиденды, отставали от индекса РТС с начала 2019 года, но мы полагаем, что в следующем году инвесторы могут обратить внимание и на них. Нам нравятся такие истории как: ФСК, «Юнипро», «Аэрофлот», «Русгидро» и Globaltrans, «Газпром нефть», «Детский мир», «Башнефть».

Некоторые дивидендные доходности очень высоки, но нестабильны

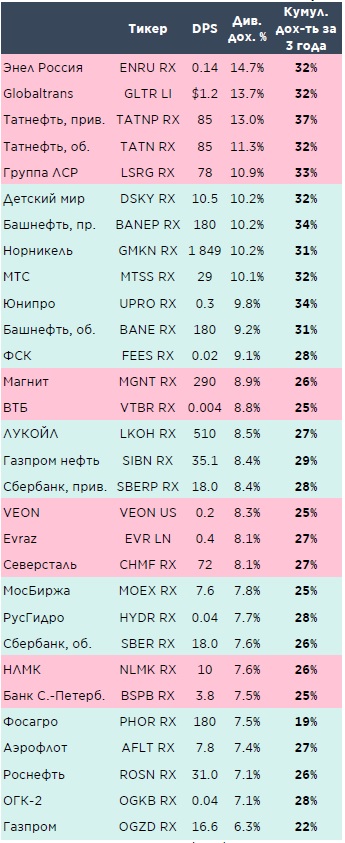

Дивидендная доходность акций ВТБ, «Магнита» и «Татнефти», а также ряда компаний из секторов недвижимости и металлургии, составляет от 9% до 11% и более, что выглядит очень привлекательно на первый взгляд. Но едва ли все эти эмитенты

смогут долго удерживать дивидендные выплаты на столь высоком уровне, так как платят уже максимум от возможного, и через 1-2 года есть риск их снижения. В таблице зеленым выделены компании, будущие дивиденды которых будут расти с высокой степенью вероятности, а розовым выделены те, где существует риск или ожидания их снижения через несколько лет и высокий дивиденд за 2019 год - разовый фактор.

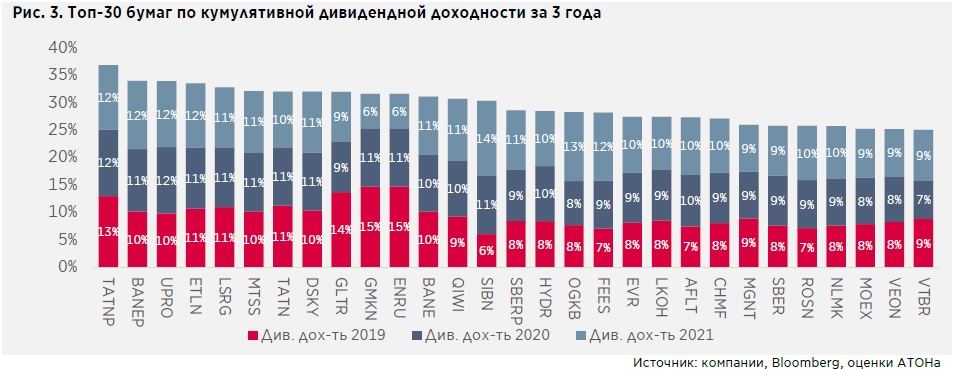

Самая высокая прогнозная дивидендная доходность в ближайшие три года

По нашим оценкам, некоторые компании будут ежегодно увеличивать дивиденды в ближайшие три года (2019-2021). Накопленная дивидендная доходность многих «голубых фишек» за этот период может превысить 30% – благодаря росту как чистой прибыли, так и повышению коэффициента выплат. Так, Сбербанк намерен в 2020 году увеличить выплаты до 50% чистой прибыли за 2019 год. «Газпром» может выйти на 50%-й уровень выплат в 2021 году. «Лукойл» также сообщил о пересмотре дивидендной политики: сократил объем выкупа акций с рынка и увеличил дивиденды. «Роснефть» и МТС, вероятно, будут повышать объем дивидендов на фоне роста прибыли.

Комментарии