На 7 августа объявленный ЦБ курс рубля составлял 85,1646. На 13 августа он составляет 89,9475. Таким образом, за неделю официальный курс рубля укрепился на 5,6%.

На срочной секции Московской биржи фьючерс Si-9.24 торгуется на отметке 89,74.

На внебиржевом рынке за неделю наблюдалось сильнейшее за последнее время падение курса российской национальной валюты. Снижение началось во вторник, 6 августа, на фоне обострения ситуации в Курской области. В последующие несколько дней наблюдалось только ускорение действующего тренда.

Существует мнение, что еще одним фактором, который мог сыграть против рубля, стал выпуск с биржи нерезидентов. Напомним, что первоначальный дедлайн OFAC был установлен сегодня – 13 августа (дата начала вступления в действие санкций). 2 августа срок вступления в силу санкций был продлен до 12 октября. После объявления о санкциях начался уход нерезидентов из рублей в иностранную валюту. Это объясняет такие сильные «проливы» на рынке.

Ситуация может стабилизироваться в ближайшее время. Вполне возможна также и последующая коррекция доллара вниз. Пока же на внебиржевом рынке торговля ведется вблизи отметки 93.

Между тем обращаем внимание, что «Инвестиционная палата», ответственная за организацию обмена заблокированными активами, отчиталась о реализации около четверти бумаг из единого пула (8,1 млрд рублей из пула в 35,3 млрд рублей). Кроме этого, «Инвестиционная палата» рассматривает возможность проведения дополнительного раунда продажи заблокированных бумаг.

На неделе Банк России опубликовал свежий Обзор рисков финансовых рынков в июле 2024 года. Регулятор отметил, что в июле ситуация на валютном рынке была стабильной, а рубль колебался в умеренном диапазоне. ЦБ также прокомментировал ситуацию с продажей валюты со стороны российского бизнеса: по итогам месяца чистые продажи иностранной валюты со стороны крупнейших экспортеров сократились на 15% относительно предыдущего месяца, до $12,0 млрд, однако они остаются на достаточно высоком уровне (например, в период низких цен на нефть в июле 2023 года чистые продажи экспортеров составили $6,9 млрд). Тут, правда, ЦБ отмечает эффект высокой базы, т.е. необходимость продажи валюты под выплаты дивидендов в июне. Соответственно, в июле такого эффекта уже не наблюдалось.

Напомним, что с 7 августа по 5 сентября Минфин осуществляет покупку иностранной валюты в размере 1,12 млрд руб./день. ЦБ же продолжает продавать валюту в объеме 8,4 млрд рублей в день. Соответственно, если в августе объемы продажи валюты со стороны бизнеса сохранятся в пределах $10-12 млрд в месяц или порядка 900 млрд – 1 трлн рублей, то средний объем продажи валюты в августе может составить около 52-57 млрд рублей в день. Вместе с тем, учитывая ослабление Указа об обязательной репатриации в июле, мы думаем, что реальный объем продажи валюты может быть все же ниже. Это фактор скорее в пользу ослабления российской национальной валюты.

Помимо Обзора рисков финансовых рынков Банк России также на неделе опубликовал свой комментарий к Среднесрочному прогнозу. В соответствии с ним, в 2024 году будет наблюдаться снижение физических объемов экспорта на 0,0-2,0% на фоне новых санкционных ограничений и сохраняющейся необходимости к адаптации и переориентации направлений поставок. В то же время в текущем году ожидается снижение физических объемов импорта на 1,0-3,0%. Это обусловлено санкционным давлением и проблемами с платежами и поставками, которые сохранятся на краткосрочном горизонте. Напомним, что ЦБ ожидает роста сальдо торгового баланса по итогам текущего года более, чем на 10%, по сравнению с 2023 годом – до $135 млрд, преимущественно за счет сокращения импорта, что в принципе логично, в условиях действующих ограничений. Мы же в своих прогнозах более оптимистичны по объему импорта и ждем сокращения импорта до $300 млрд, однако сальдо при этом сократится до $126 млрд, что менее позитивно для курса российской валюты.

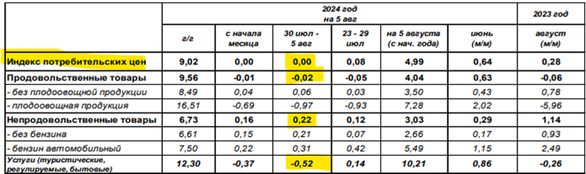

По данным Росстата, индекс потребительских цен на неделе с 30 июля по 5 августа составил 0%. Рост цен на непродовольственные товары был компенсирован замедлением инфляции в продовольственных товарах и преимущественно в плодоовощной продукции.

Между тем нужно учитывать сезонный фактор. Пока говорить об устойчивом тренде на замедление все еще преждевременно.

В интервью «Российской газете» заместитель председателя Банка России А. Заботкин прокомментировал условия повышения ключевой ставки до 20%: если в предстоящие месяцы у нас останутся сомнения в том, что инфляция замедляется, а инфляционные ожидания граждан и бизнеса – снижаются в достаточной мере и с достаточной скоростью, чтобы в 2025 году инфляция вновь была 4%. Либо если реализуются дополнительные проинфляционные риски, например, значительное ухудшение внешних условий, падение нашего экспорта или сокращение возможностей получения импорта.

Жесткая ДКП должна продолжать оказывать поддержку рублю. Несмотря на это, мы все же ждем, что ближе к концу года позиции российской валюты будут продолжать слабеть на рынке. Мы допускаем, что до конца года диапазон движения курса пары доллар-рубль будет находиться в пределах 86-95 рублей. за доллар США.

Комментарии