За прошедшую неделю индекс Мосбиржи упал с 2089,87 п. до 1957,31 п., а индекс РТС с 1141,81 п. до 1055,72 п. Пара евро-доллар выросла с $0,9689 до $0,9801. Пара доллар-рубль повысилась с 57,92 до 58,84, а евро-рубль с 56,31 до 57,60. Нефть Brent подорожала с $86,15 до $87,96 за баррель. Золото на Comex подорожало с $1651 до $1669,10 за тройскую унцию. Резервы SPDR Gold Trust упали с 947,23 до 939,70 тонн. Индекс широкого рынка S&P 500 упал с 3693,23 п. до 3585,62 п.

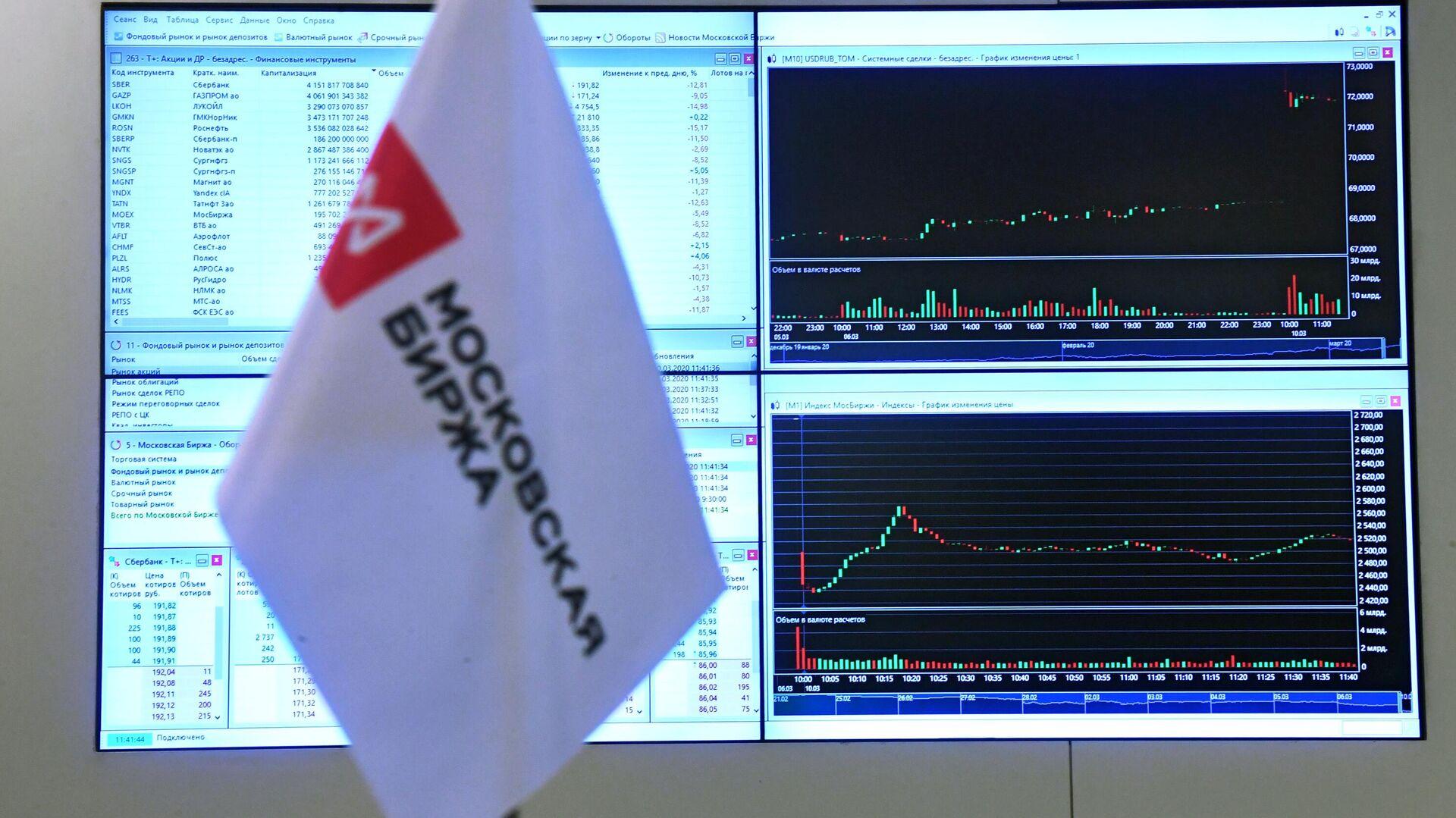

Прошедшая неделя оказалась одной из самых сложных в истории российского рынка. На определённом этапе создавалось впечатление, что индекс Мосбиржи может уйти на тестирование годового минимума. Частично ситуацию поправили бумаги «Газпрома», которые для начала получили подтверждение надежд на рекордные дивиденды, а затем и собрание акционеров утвердило решение по выплате 51,03 рублей на акцию. В остальном, инвесторы проявляли нервозность в отношении поступающих новостей. Самым тревожным сообщением была аварийная ситуация на «Северных потоках», которую затем назвали актом саботажа. В любом случае, есть высокая вероятность того, что оба газопровода останутся неработоспособны в течение многих месяцев, или вечно. В Евросоюзе согласовали очередной пакет санкций против РФ.

Сначала многих тревожила возможность мер против НКЦ, но к вечеру пятницы эти опасения не подтвердились. Однако производители металлов всё же окажутся под очередными ограничительными мерами. Также нельзя исключать, что в Европе согласуют лимит цен на российский газ и нефть, но пока против этой меры выступает значительное число стран, где опасаются полного прекращения поставок. В любом случае, ближайшее время на рынке сохранится влияние геополитики и пока сложно прогнозировать, когда нервозность инвесторов пройдёт.

Рубль в конце недели показал чудеса укрепления. Курс евро опускался до 8-летнего минимума. Российские компании продавали валюту на опасениях, что зарубежные счета могут быть заморожены, или не будут доступны, если в Евросоюзе наложат ограничения на деятельность НКЦ. В любом случае, пока прежняя схема ориентировки на торговый баланс сохраняется. К слову говоря, согласно обновленной оценке платежного баланса России, профицит счета текущих операций в первом полугодии 2022 года составил $146,5 млрд, что в 3,7 раза выше показателя аналогичного периода 2021 года. Ранее ЦБ РФ оценивал профицит счета текущих операций в первом полугодии 2022 года в $138,5 млрд. Положительное сальдо внешней торговли товарами и услугами РФ в первом полугодии 2022 года, согласно обновленной оценке, пересмотрено с предварительных $158,4 млрд до $169,6 млрд. Рост в 2,8 раза по сравнению с показателем за I полугодие 2021 года. То есть приток валюты доминирует над её выводом.

Также уточним, что на текущей неделе не будут проводиться торги некоторыми валютными парами в связи с праздниками в Китае. С 3 по 7 октября не будут проводиться торги CNYRUB_TOD и USDCNY_TOD, а также расчеты по CNYRUB_TOM и USDCNY_TOM. 4 октября на Мосбирже не будут проводиться торги HKD_TODTOM и HKDRUB_TOD, а на СПБ Бирже не будут проводиться торги и расчеты по бумагам эмитентов с листингом в Гонконге.

Для внешних рынком главными историями недели стали данные по инфляции и действия Банка Англии. Не успело новое правительство Соединённого Королевства огласить параметры популистских решений, как рынок государственных обязательств отреагировал обвалом. На фоне роста доходностей 10-летних облигаций выше 4,5% ситуация стала угрожающей, так как к ним привязано более четверти всех ипотечных кредитов и многие другие ставки. Соответственно, Банк Англии, по сути, был вынужден объявить безразмерное количественное смягчение, но в ограниченном временном интервале. Рынки сначала вздохнули с облегчением, но, по сути, это не меняет общей ситуации.

Инфляция в Великобритании ускорилась до 10,9%, в еврозоне до 10,0%, а в США цены личного потребления вновь ускорили рост, который составил в августе 6,4%. Поэтому представители регуляторов всё ещё продолжают придерживаться «ястребиной» риторики, которая воспринимается крайне негативно инвесторами. Плюс к этому, как мы и предполагали, компании увеличили число предупреждений об ухудшении условий бизнеса, что может ухудшить ситуацию с отчётностью за III квартал. Многие говорят о том, что рынки продолжат придерживаться тенденции на снижение до конца октября, но затем уже можно начать покупать сильно подешевевшие активы.

События предстоящей недели

Китай отдыхает в понедельник по случаю начала Золотой недели. В прочих странах в этот день публикуются индексы производственной активности за сентябрь. Ожидается, что в еврозоне индекс производственной активности составит 48,5 п., как и в Великобритании. В США также выйдет индекс ISM в производственной сфере, который мог снизиться в сентябре до 52,2 п. Расходы на строительство в США могли упасть на 0,3% за август. Вечером ожидается выступление президента ФРБ Нью-Йорка Джона Уильямса.

Китай и Гонконг отдыхают во вторник по случаю праздничной недели. Резервный Банк Австралии может вновь повысить ставку на 50 базисных пункта до 2,85%. Днём в еврозоне выйдет статистика по ценам производителей. Ожидается ускорение роста до 43,2% в сентябре с 37,9% в августе. В США выйдут данные по производственным заказам. Кроме того, ожидаются выступления президента ФРБ Нью-Йорка Джона Уильямса, президента ФРБ Кливленда Лоретты Мейстер, управляющего ФРС Джефферсона. В Европе выступит президент ЕЦБ Кристин Лагард. Закроет день отчёт API по запасам нефти и нефтепродуктов.

Выходные продолжатся в Китае в среду. В остальных странах опубликуют индексы деловой активности в сфере услуг и сводные индикаторы. В еврозоне активность в сфере услуг ожидается на уровне 48,9 п., а сводный индикатор на уровне 48,4 п. Резервный Банк Новой Зеландии может повысить ставку на 50 базисных пункта до 3,50%. Германия может сообщить о росте экспорта за август на 1,0%, а импорта на 0,7%. Днём состоится совещание участников соглашения ОПЕК+, на котором может быть принято решение о сокращении производства на 0,5-1,0 млн баррелей в сутки. Далее в США статистика от ADP Services по рабочим местам в частном секторе. Ожидается прирост на 205 тысяч за сентябрь. Отрицательное сальдо торгового баланса США могло сократиться в августе до $68,0 млрд с $70,70 млрд в июле. В США также выйдут индексы деловой активности в сфере услуг и сводный. Однако американский рынок больше обращает внимание на показатель ISM в сфере услуг, который мог снизиться до 56,0 п. в сентябре с 56,9 п. в августе. Далее отчёт Минэнерго США по запасам нефти и нефтепродуктов.

Китай продолжает отдыхать в четверг. Австралия сообщит данные по экспорту и импорту в августе. В Японии выступит управляющий Банка Японии господин Курода, к которому в последнее время возникает множество вопросов. Германия может сообщить о сокращении производственных заказов за август на 0,7%. Активность в сфере строительства Великобритании могла упасть до 48,0 п. в сентябре с 49,2 п. в августе. Розничные продажи в еврозоне могли сократиться за август на 0,4%, а в годовом выражении упасть на 1,7%. ЕЦБ опубликует протокол своего последнего заседания. В США выйдет традиционная недельная статистика по первичным обращениям за пособием по безработице. Позже ночью выступают представители ФРС Мейстер, К. Уоллер,

Пятница также будет выходным в Китае. Германия выпустит статистику по ценам импорта, а также по промышленному производству. Ожидается, что производство сократилось на 0,5% за август. Розничные продажи ФРГ могли упасть на 1,0% за последний летний месяц. Главной статистикой дня будут данные по рынку труда в США. Ожидается, что число новых рабочих мест составит 250 тыс., а безработица останется на уровне 3,7%. Вечером выступит президент ФРБ Нью-Йорка Джон Уильямс. Закроет день отчёт Baker Hughes по активным буровым. В России появится статистика по инфляции за сентябрь. Ожидается замедление роста цен до 13,6% с 14,3% в августе.

Ожидания слабой иены позитивно сказываются на акциях японских экспортёров

Новая неделя в Азии началась разнонаправленно. Однако японский рынок повышался на фоне продолжающегося бесконечного количественного смягчения со стороны Банка Японии.

Иена слабела. Доллар укреплялся до 145,3 иен, но Банк Японии удерживает валюту от чрезмерной динамики ослабления. На этом фоне японский рынок демонстрировал рост. Самым сильным сектором оказалась энергетика на фоне дорожающей нефти. С другой стороны, бумаги Tokyo Electron повышались почти на 5% и внесли основной вклад в положительную динамику индекса Nikkei 225. Бумаги инвестора в технологичные проекты Softbank Group повышались на 1,8% Также в ожидании более слабой иены дорожали акции таких экспортёров, как Toyota Motor, которые поднимались на 3%.

Позитивное настроение японских инвесторов частично поддержал индекс производственной активности. Он снизился за сентябрь, но остаётся на положительной территории. Значение индекса сократилось до 50,8 п. с 51,5 п. в августе. В Австралии показатель незначительно снизился до 53,5 п. с 53,8 п. в августе.

Торги в Гонконге проводились, но динамика их была негативной. Основные потери рынку приносят бумаги застройщиков. Бумаги New World Development теряли более 6%. Компания снизила целевой объём продаж в Китае до 15 млрд юаней на 2022-2023 фискальный период с 17,1 млрд в предыдущий фискальный период 2021-2022. Сектор технологий терял около 1,7%, а банковский около 1,8%.

ОПЕК+ повышает решимость борьбы за высокие цены нефти

Нефть завершила с потерями четвертый месяц подряд. Однако начало октября котировки встречают ростом. Reuters пишет, что участники соглашения ОПЕК+ рассматривают возможность сокращения производства более чем на 1 млн баррелей. На прошлой неделе источники Reuters говорили об обсуждении сокращения на 0,5-1,0 млн баррелей.

Кроме того, на рынке ждут увеличения закупок нефти Китаем. В пятницу власти КНР приняли новые квоты на экспорт нефтепродуктов до 15 млн тонн. Таким образом, общий экспортный объём в текущем году нефтепродуктов, исключая топливо для судов, составит 37,25 млн тонн. Естественно, что это также сопровождается квотами на импорт нефти, основным источником которого могут стать российские поставки.

Также отметим, что вывод из строя «Северных потоков» повышает актуальность замены природного газа нефтепродуктами в Европе для нужд отопления и электрогенерации. Ещё до саботажа на газопроводах в МЭА оценивали дополнительный объём спроса на уровне около 0,7 млн бар. в сутки в период с октября по март.

Комментарии