В конце октября 2022 года Организация стран-экспортеров нефти (ОПЕК) опубликовала доклад «Перспективы мирового рынка нефти до 2045 года». Такой длинный прогноз вряд ли может претендовать на абсолютную точность, но он как минимум задает определенный вектор и позволяет оценить перспективу мирового рынка энергоносителей.

Спрос на нефть

В 2021 году мировой спрос на нефть составил почти 97 млн баррелей в сутки. К 2045 году он вырастет на 13 млн баррелей в сутки, до 110 млн баррелей в сутки. Центр роста будет лежать в развивающихся странах за пределами ОЭСР.

Рост мирового спроса на нефть будет вызван приростом населения, расширением среднего класса и ростом ВВП. Основной отраслевой вклад в рост спроса на нефть внесут авиационный и автомобильный транспорт, а также нефтехимический сектор.

Драйверами роста спроса будут Индия, Африка и другие страны Азии. Индия перехватит лидерство у Китая, где рост спроса значительно замедлится и после 2040 года даже перейдет к небольшому снижению.

После 2024 года спрос на нефть также начнет снижаться в странах ОЭСР из-за роста доли электротранспорта в автопарках. Поэтому мировой рост спроса будет замедляться в течение прогнозируемого периода и практически не увеличится после 2035 года.

К 2045 году мировой парк транспортных средств достигнет 2,5 млрд единиц, что почти на 1 млрд больше, чем в 2021 году. Из них 22% составят электромобили.

Доля нефти в энергобалансе снизится на 2 п.п., до чуть менее 29%. Несмотря на замедление роста спроса, нефть сохранит самую высокую долю в мировом энергобалансе в течение всего прогнозируемого периода, а вместе с газом их доля составит более половины.

В России в текущем году спрос на нефть снизится на 0,1 млн баррелей в сутки, до 3,5 млн баррелей в сутки из-за спада ВВП. В последующие годы спрос восстановится до 3,6-3,7 млн баррелей в сутки. движимый развитием нефтехимии и авиационного транспорта.

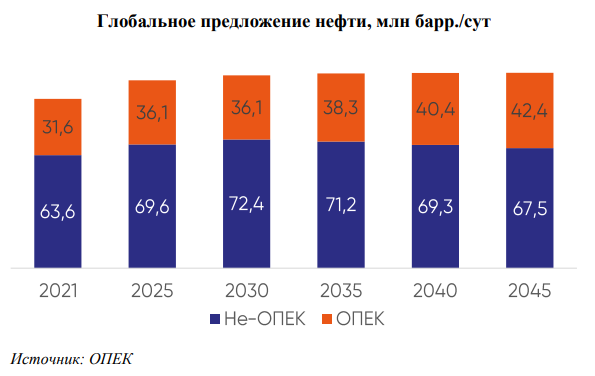

Предложение нефти. Поставки нефти из стран, не входящих в ОПЕК, продолжат восстанавливаться после пандемии. К 2027 году они вырастут на 6,8 млн баррелей в сутки. Половина роста придется на США. Остальной прирост придется на Бразилию (+1,2 млн баррелей в сутки), Гайану (+0,8 млн баррелей в сутки), Канаду (+0,5 млн баррелей в сутки) и Норвегию (+0,4 млн баррелей в сутки).

Из-за ограниченности запасов к 2030 году добыча нефти в США достигнет пика в 16 млн баррелей в сутки. Рост добычи в Гайане, Канаде, Казахстане и Бразилии не сможет удовлетворить растущий спрос.

Добыча нефти ОПЕК в текущем году увеличится на 4,4 млн баррелей в сутки, до 36 млн баррелей в сутки. и останется стабильной в среднесрочной перспективе. После прохождения пика добычи странами не-ОПЕК к 2045 году ОПЕК планирует увеличить добычу нефти до 42 млн баррелей в сутки и занять 39% мирового рынка.

Для поддержания и наращивания добычи нефти и ее переработки к 2045 году потребуется более $12 трлн инвестиций. Из них – в Upstream $9,5 трлн. По нашим оценкам, для добычи каждого нового барреля придется в среднем потратить $10 инвестиций без учета инфляции.

Добыча нефти в России в 20271 году составила 10,8 млн баррелей в сутки. Поставки нефти и нефтепродуктов из России в ЕС, вероятно, будут значительно ниже по сравнению с 2021 годом из-за введенных ограничений. Это в среднесрочной перспективе приведет к снижению добычи в России на 0,7 млн баррелей в сутки. В долгосрочной перспективе российская добыча немного вырастет и будет находиться в диапазоне 10,2-10,5 млн баррелей в сутки.

Такой взгляд на добычу нефти в России несколько оптимистичен. По нашей оценке, добыча опустится ниже 10 млн баррелей в сутки из-за истощения запасов с низкой себестоимостью и отсутствия новых крупных месторождений. Единственным масштабным перспективным проектом в России является «Восток Ойл» компании Роснефть. Его потенциал добычи составляет 2 млн баррелей в сутки. Но этого не достаточно, чтобы компенсировать «естественное» снижение добычи за 24 года в 12 млн баррелей в сутки.

Может быть интересно: Топ российских акций в нефтегазовом секторе

Российские нефтегазовые компании, как и весь Индекс Мосбиржи, в последние месяцы страдают от санкционного давления. Хотя с начала года сектор показал более сильный перформанс, чем широкий рынок, падение нефтегазовых акций составило более 30%. Локально на компании отрасли дополнительно давят аномально сильный рубль, умеренное повышение налоговой нагрузки и коррекция цен на нефть.

Тем не менее падение акций отечественных производителей в последние недели является избыточным, уверены аналитики «Финама». Несмотря на коррекцию, цены на нефть остаются на повышенных уровнях и продолжают торговаться на максимумах с 2014 года, превышая $90 за баррель.

Комментарии