Банк России реализовал основной потенциал снижения ключевой ставки во 2-3 кварталах текущего года, установив ставку ниже докризисных уровней. Основаниями для смягчения процентной политики выступали заметное сжатие внутреннего потребительского спроса, крепость рубля, а также устойчивое снижение инфляционного давления и инфляционных ожиданий.

К концу 3 квартала дефляция в потребительском сегменте подошла к концу, а крупные бюджетные вливания в экономику и процесс дедолларизации сбережений привели к достаточно сильному росту денежного предложения (рост рублевой М2 превысил 20% год к году). На фоне прогнозов 2-х летней рецессии быстрый рост М2 стал формировать проинфляционные среднесрочные риски. При этом инфляционные ожидания стабилизировались, хотя и на относительно высоком уровне.

В результате в сентябре ЦБ дал сигнал о возможном завершении цикла снижения ключевой ставки и даже не исключил ее повышение. Текущие денежно-кредитные условия Банк России определяет, как «нейтральные». И из-за опасений ускорения инфляции регулятор не хочет переходить в зону стимулирующей денежнокредитной политики (ДКП).

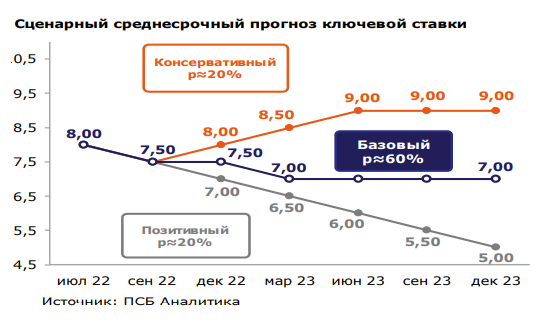

Сценарий повышения ключевой ставки мы считаем маловероятным, так как переход к «жесткой» ДКП в условиях экономического спада выглядит нецелесообразным

Объявление частичной мобилизации усиливает склонность населения к сбережению и может дать новый импульс дефляционным процессам в экономике, тем более что в промышленном сегменте дефляция сохраняется, а уровень ценового индекса там заметно ниже ключевой ставки (3,8% год к году в августе против 31,5% год к году в апреле).

Рассчитываем, что на фоне краткосрочного усиления финансовой и экономической неопределенности (геополитика, глобальное «бегство в качество») в 4 квартале ЦБ предпочтет взять паузу в цикле и вернется к снижению ставки лишь в начале 2023 года.

Однако сценарий сильного снижения ключевой ставки также считаем маловероятным с учетом усиления среднесрочных рисков инфляции.

Ожидания снижения ключевой ставки формируют оптимизм на рынке долга

Ожидания снижения ключевой ставки формируют оптимизм на рынке долга

Большую часть третьего квартала ситуация на рынке ОФЗ была стабильной. Способствовали этому замедление инфляции в РФ, низкие ставки по депозитам, отсутствие предложения нового госдолга, крепкий рубль, неплохие цены на энергоносители, значительный профицит бюджета РФ в январе – августе 2022 года. Но в конце сентября доходность ОФЗ резко выросла, до 9,2% по 2-х летним и 10,8% по 10-летним, поднимаясь к максимумам с конца мая.

Давление на рынок оказали несколько факторов:

- Заявление Банка России на заседании 16 сентября о завершении цикла снижения ставки;

- Присоединение новых территорий, повысившее геополитические риски;

- Публикация Минфином РФ проекта обновленного бюджета, который предполагает чистое размещение ОФЗ в 2023 году в размере 1,7-2,7 трлн рублей для финансирования дефицита.

Отчасти давлению на российские гособлигации способствовала и негативная внешняя конъюнктура: обновление нефтяными котировками минимумов года, что негативно для российского бюджета, а также рост доходности облигаций развитых стран на фоне агрессивного повышения ставок ведущими ЦБ.

В начале октября рынок ОФЗ частично восстановил потери после сентябрьской распродажи. Доходность 2-летних ОФЗ снизилась до 8,5%, 10-летних – до 10,2%.

В 4 квартале ждем снижение доходности 2-летних ОФЗ до 8,0%, 10-летних – до 9,0%. Основным драйвером видим снижение опасений относительно возможности повышения ставки ЦБР. Спрос на короткие бумаги поддержит плановое погашение ОФЗ на 0,6 трлн руб. в ноябре-декабре и сокращение объема бумаг в обращении. Расширение премии в доходности ОФЗ к ключевой ставке ЦБР и ставкам по депозитам делает рублевые гособлигации интересными для покупки. Наибольший потенциал роста котировок видим в ОФЗ с фиксированным купоном срочностью более 5 лет.

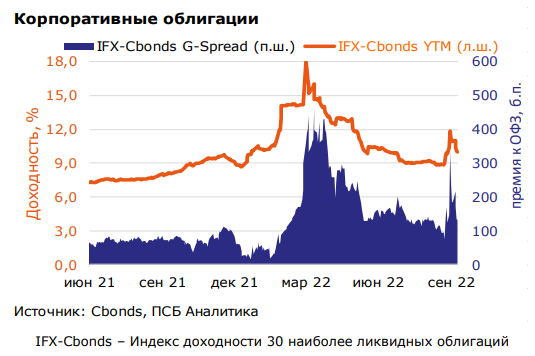

Полагаем, что спрос на ОФЗ будет поддерживать приток ликвидности в банковский сектор (за счет роста бюджетных расходов и девалютизации сбережений). Также ждем реинвестирования средств от погашения ОФЗ в ноябре-декабре на 0,6 трлн рублей. В сегменте корпоративных облигаций ждем снижения доходности следом за ОФЗ. Отдаем предпочтение бумагам надежных эмитентов с кредитным рейтингом «ААА»/«АА» по российской шкале срочностью 3 года и более. Также рекомендуем обратить внимание на новые облигации российских компаний в долларах и юанях, торгуемые на Мосбирже.

Может быть интересно: Топ российских акций в нефтегазовом секторе

Российские нефтегазовые компании, как и весь Индекс Мосбиржи, в последние месяцы страдают от санкционного давления. Хотя с начала года сектор показал более сильный перформанс, чем широкий рынок, падение нефтегазовых акций составило более 30%. Локально на компании отрасли дополнительно давят аномально сильный рубль, умеренное повышение налоговой нагрузки и коррекция цен на нефть.

Тем не менее падение акций отечественных производителей в последние недели является избыточным, уверены аналитики «Финама». Несмотря на коррекцию, цены на нефть остаются на повышенных уровнях и продолжают торговаться на максимумах с 2014 года, превышая $90 за баррель.

Комментарии