Пятничное решение ЦБ оказалось позитивным сюрпризом для рынка ОФЗ – за пятницу-понедельник доходности 10-летних ОФЗ снизились на 20 б.п., а в коротких бумагах – на 30-60 б.п. (хотя снижение ставки и ожидалось участниками, но, судя по всему, не в таких масштабах).

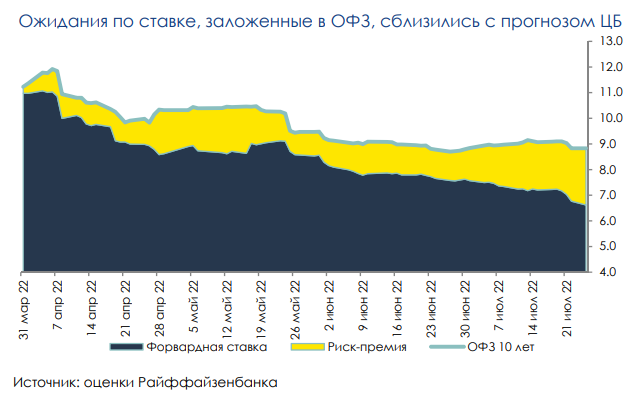

Сейчас средний уровень ставки, который, по нашим оценкам, заложен в 10-летние бумаги (фактически, это средняя долгосрочная ключевая ставка, ожидаемая рынком ОФЗ), опустился до 6,6% – это, кстати говоря, соответствует уровню ключевой ставки, который ЦБ заложил в свой обновленный прогноз на 2024 год (при отсутствии более длительного опубликованного прогнозного горизонта, а также принимая тот факт, что инфляция при такой прогнозной ставке находится вблизи 4%, можно в целом считать 6-7% долгосрочным уровнем).

При этом премия за риск и срочность (разница между фактической доходностью и форвардной ставкой) все еще остается высокой (порядка 2-2,2 п.п.), возможно, например, из-за того, что рынок закладывает более медленную дезинфляцию, и если инфляционная картина будет складываться более позитивно, то она будет снижаться.

Может быть интересно: Топ-5 акций на российском рынке

Акции «Магнита» выглядят интересно в среднесрочной перспективе как ставка на защитный сектор. Компания работает на внутреннем рынке и слабо зависит от импортных поставок. По итогам I квартала «Магнит» показал одни из лучших результатов в ритейле, LFL-продажи выросли, в то время у большинства конкурентов показатель ухудшился. «Магнит» показывает опережающие сектор темпы роста выручки, в том числе благодаря покупке «Дикси».

Комментарии