«Юнипро» представила финансовые результаты по МСФО по итогам 2021 года, которые по выручке и EBITDA оказались лучше ожиданий рынка, но по чистой прибыли - хуже ожиданий рынка. Компания продемонстрировала рост выручки на фоне увеличения выработки электроэнергии и сильной ценовой конъюнктуры на рынке на сутки вперед (РСВ). Снижение чистой прибыли связано с обесценением основных средств, в том числе активов Березовской ГРЭС.

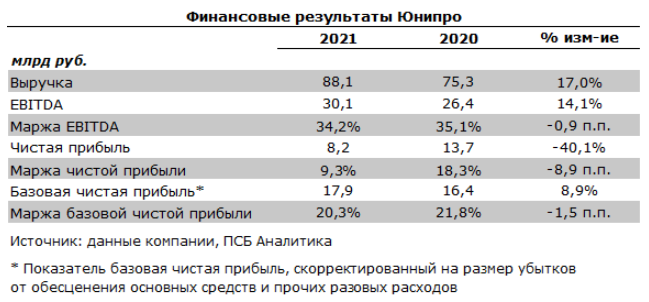

Выручка компании за отчетный период составила 88,1 млрд рублей (+17,0% год к году), EBITDA – 30,1 млрд рублей (+14,1% год к году), чистая прибыль – 8,2 млрд рублей (-40,1%).

Увеличение выручки обусловлено ростом выработки и цен электроэнергии на фоне холодной погоды в начале 2021 года, а также восстановления экономики.

Рост EBITDA объясняется в основном ростом производства, а также увеличением платежей по ДПМ, что связано с вводом энергоблока №3 Березовской ГРЭС после завершения ремонтно-восстановительных работ.

Снижение чистой прибыли связано с обесценением основных средств, в том числе активов Березовской ГРЭС вследствие увеличения номинальной средневзвешенной стоимости капитала после налогообложения, которая используется для дисконтирования прогнозных денежных средств.

Вместе с тем, рост базовой чистой прибыли (скорректированный на размер убытков от обесценения основных средств и прочих разовых расходов) составил 8,9%, до 17,9 млрд рублей.

Компания планирует направлять на дивиденды в размере 20 млрд рублей в год двумя платежами. Ближайшие дивиденды ожидаются в размере 10 млрд рублей или 0,159 рублей на акцию, что предполагает доходность на уровне 7,4% от цены закрытия в понедельник. Таким образом, годовая доходность формируется на уровне 14,8%.

Представленные финансовые результаты, по нашему мнению, подтверждают крепкий инвестиционный профиль компании, а снижение чистой прибыли связано с разовым фактором. На наш взгляд, Юнипро является сильной дивидендной историей. Рекомендуем «покупать» акции «Юнипро» с целевой ценой 3,14 рублей за акцию, потенциал роста 46%.

Может быть интересно: Какие перспективы у акций J.P. Morgan

Диверсифицированная структура бизнеса позволяет J.P. Morgan Chase стабильно показывать рентабельности капитала выше среднего уровня по сектору. Причем независимо от роста-снижения ставок – при растущих ставках увеличивается процентный доход, а при падающих – комиссионный.

Кредитный бизнес – маржинальный и качественный. Банк зарабатывает в среднем 12% на 450-миллиардный кредитный портфель (8 п.п. – процентный доход и 4 п.п. – комиссионный). Как минимум половина кредитного портфеля – залоговые кредиты (ипотека и автокредиты). ROE сегмента в 2021 году достигла 44%.

Комментарии