«Полиметалл» сегодня представил финансовые результаты по МСФО по итогам первого полугодия 2021 года. Компания показала рекордную выручку и скорректированную EBITDA.

Увеличению доходов Полиметалла способствовал в первую очередь уверенный рост отпускных цен на драгоценные металлы. Несмотря на рост выручки, увеличилась и себестоимость продукции, а вместе с пересмотром менеджментом компании капитальных затрат в сторону повышения, итоговые финансовые показатели за 2021 году могут снизиться, что отразится на годовых дивидендах.

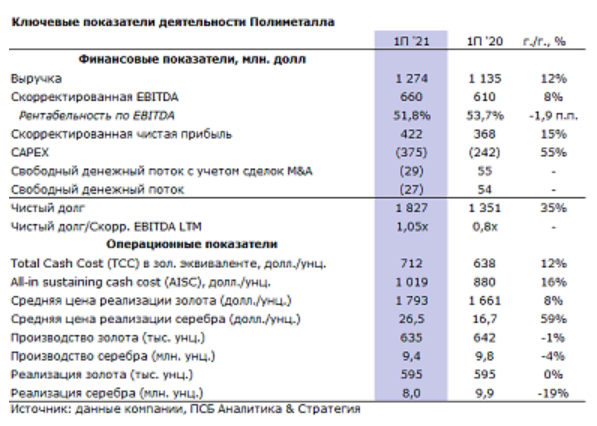

Выручка «Полиметалла» по итогам 1 полугодия 2021 года составила рекордные $1,274 млрд (+12% год к году) благодаря росту средних отпускных цен на золото и серебро, которые выросли на 8% и 59% год к году, соответственно.

Общие денежные затраты (ТСС) «Полиметалла» в золотом эквиваленте в 1 полугодии 2021 года выросли на 12%, до $712 за унцию, что соответствует прогнозам самой компании ($700-750 за унцию). Снижение связано с ростом инфляции в отрасли, обеспечением эпидемиологических требований по борьбе с COVID-19, и плановым снижением содержания золота в породе. Вместе с тем, совокупные денежные затраты (AISC) составили $1019 за унцию, что выше уровня аналогичного периода 2020 года на 16%. Рост совокупных денежных затрат связан прежде всего с ростом капитальных затрат на Омолоне и Кызыле, а также с увеличением объёма вскрышных работ. Компания решила не пересматривать свой прогноз по данному показателю, ожидается, что во втором полугодии 2021 года значение AISC снизится.

Скорректированная EBITDA компании выросла на 8% год к году, до $660 млн, также достигнув рекордных уровней. Тем не менее, результат оказался в рамках ожиданий. Рост производственной инфляции при сохранении прежнего объёма реализации продукции нивелировал увеличение цен на золото, из-за чего рентабельность по EBITDA снизилась на 1,9% год к году, до 51,8% за 1 полугодие 2021 года. Компания в отчетном периоде привлекали кредиты для финансирования капитальных затрат, в результате чего показатель чистый долг/EBITDA вырос до 1,05х, что, ниже целевого значения Группы (1,5х).

Скорректированная чистая прибыль по итогам 6 месяцев 2021 года увеличилась до $422 млн (+15% год к году) на фоне роста операционной прибыли.

Свободный денежный поток компании за отчётный период -$27 млн. Годом ранее FCF составил $57 млн. Несмотря на рост денежного потока от операционной деятельности на 38%, повышение капитальных затрат до $375 млн (+55% год к году) негативно сказалось на финансовых результатах, и по итогам первого полугодия 2021 года FCF стал отрицательным. В силу сезонного характера бизнеса, во 2 полугодии 2021 года ожидается увеличения свободного денежного потока за счёт оптимизации оборотного капитала и роста производства.

Отмечаем, что менеджмент Группы пересмотрел первоначальную оценку капитальных затрат на 2021 год в сторону повышения до $675-725 млн (ранее прогноз был $560 млн). Это может привести к снижению скорректированной чистой прибыли и как следствие, к снижению годовых дивидендов.

В соответствии с дивидендной политикой Совет директоров компании рекомендовал выплатить промежуточный дивиденд в размере $0,45 на акцию, что предполагает доходность в размере 2,2%, исходя из текущих котировок.

Мы нейтрально оцениваем представленную отчётность, отдельно отмечая увеличение текущих и будущих расходов. Крепость бизнеса, особое внимание к безопасности сотрудников и приоритет компании в реализации проектов в срок вкупе с хорошей дивидендной доходностью в условиях нашего осторожного, но позитивного долгосрочного взгляда на цены на драгметаллы позволяют нам по-прежнему оценивать акции компании как привлекательные.

Мы рекомендуем «покупать» акции «Полиметалла», наш целевой уровень составляет 1960 рублей, с потенциалом роста в 29%.

Может быть интересно: Что ожидать от дивидендов и акций ТМК

Комментарии